Roth IRA를 개설했다면 이제 투자할 대상을 선택해야 합니다. Roth IRA는 주식 양도 차익에 대해 면세이기 때문에 다양한 투자를 통해 수익률을 극대화할 수 있는데요. 이번 글을 통해 Roth IRA 투자 방법과 주의사항 등에 대해서 정리해보았습니다.

목차 (Contents)

Roth IRA 투자 이유

1. 은퇴 준비

정부 입장에서 국민들이 은퇴 준비를 하지 않아 노숙자가 양산되는 것을 원치 않습니다. 그래서 미리 은퇴 준비를 할 수 있도록 IRA에 각종 세금 혜택을 주고 있는데요. IRA란 개인 은퇴 계좌(Individual Retirement Account)를 뜻하며, Traditional IRA, Roth IRA, SEP IRA 등 다양한 종류가 있습니다.

2. Roth IRA 장점

IRA 중에서 Roth IRA는 많은 장점을 가지고 있습니다. 첫 번째로 불입한 원금(contribution)은 패널티 없이 인출할 수 있습니다. (다만, 특정 조건의 경우 패널티 + 세금 부과) 두 번째로 투자 수익(Earnings)에 대해서 59.5세 이후 인출 시 세금이 면제된다는 것입니다. (아래 글 참고)

예를 들어, Roth IRA에 부부가 매년 $12,000씩 10년 동안 불입한 경우 $120,000까지 언제든 패널티 없이 인출할 수 있습니다. 그리고 불입한 돈으로 주식이나 펀드에 투자해서 10% 수익($12,000)을 얻은 경우 $12,000에 대한 양도세를 면제(약 15~20%) 받게 됩니다. (미국 양도세에 대해서는 아래 글 참고)

또한 배당금에 대해서도 배당소득세가 면제됩니다. 이와 같은 세금 혜택을 지속적으로 받으면 복리 효과를 통해 더 큰 수익을 얻을 수 있게 됩니다. 다만, 수익 금액(Earnings)은 59.5세 이상이거나 장애, 사망 또는 First home 구입 용도(10k 한도)로 인출해야 패널티(10% + 소득세)를 받지 않습니다.

Roth IRA 투자 방법

1. Roth IRA 오픈

Roth IRA는 뱅가드, 피델리티, 메릴린치 등 대부분 브로커리지(증권사)에서 개설할 수 있습니다. 수수료와 사용 편의성 등을 고려하여 본인에 맞는 브로커리지를 선택하면 되는데요. 다양한 미국 브로커리지를 비교한 아래 글을 참고해보시길 바랍니다.

2. Backdoor Roth IRA

Roth IRA는 소득에 따른 불입 제한이 있습니다. 2021년 기준 MAGI(조정총소득)이 싱글 $125k, 부부합산 $198k 이하여야 최대 $6,000(50세 이상은 $7,000)까지 불입할 수 있죠. 하지만 소득 기준을 넘더라도 Backdoor Roth IRA를 통해 Roth IRA에 최대 $6,000까지 불입할 수 있습니다. (아래 글 참고)

Roth IRA 투자 종목 선정

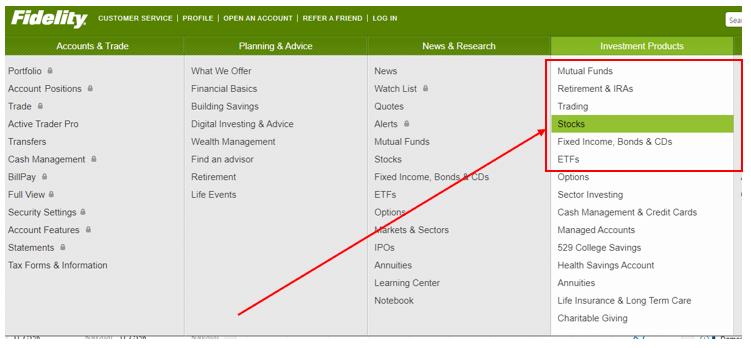

Roth IRA에 투자된 원금으로 다양한 종목에 투자할 수 있습니다. 증권사(Brokerage) 홈페이지에 들어가서 Roth IRA 계좌에 들어가면 Trade 또는 investment 항목이 있는데요. 여기서 주식이나 펀드를 매수(Buy)하거나 매도(Sell)할 수 있습니다.

1. Target Date Funds

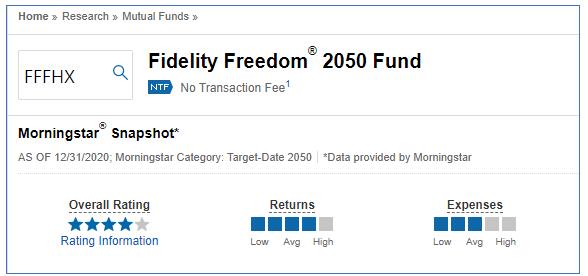

Target Date Fund는 여러 개의 Index Fund로 구성된 Fund(Fund of Funds)입니다. 이 펀드는 은퇴 시기에 맞추어 설계되어 있는데요. 예를 들어 Fidelity Freedom 2050 Fund(FFFHX)는 2050년을 은퇴 시점으로 타겟하여 설계된 펀드입니다. Target Date Funds는 투자 초보자나 공부할 시간이 부족한 분들에게 유용한 투자 방법이죠.

2. Index Funds (ETF 등)

Index Fund(인덱스 펀드)는 S&P 500이나 Nasdaq 같은 지수를 추종하는 펀드입니다. 최근에는 주식처럼 거래할 수 있는 ETF(Exchange traded fund, 상장지수펀드)가 각광을 받고 있는데요. 개별 회사에 투자하는 것보다 안정적이며, 초보투자자들이 다양한 섹터나 자산군 투자(ex. 전기차, 원자재 등)에 쉽게 접근할 수 있게 해줍니다.

3. 개별 종목 투자

Roth IRA에서 애플, 아마존, 테슬라 등 개별 회사의 주식을 매매할 수 있습니다. 이를 개별 종목 투자(Individual Stock investment)라고 하는데요. 회사의 재무 상태나 성장 가능성 등을 분석해야 합니다. 참고로 Roth IRA에서는 배당금(dividend)에 대한 세금이 붙지 않기 때문에 고배당 종목(ex. 리츠 등)에 투자하여 면세 혜택을 극대화할 수도 있습니다.

다만, 단기간 고수익을 쫓는 단타 위주의 개별 종목 투자는 자칫 IRA의 목적을 희석시킬 수 있습니다. Roth IRA 투자는 단기간 수익보다 은퇴를 위한 장기투자 목적으로 가져가는 것이 좋습니다.

Roth IRA 투자 시 주의사항

1. 은퇴를 위한 장기 투자

Roth IRA는 은퇴 자금을 목적으로 불입해야 합니다. 갑자기 돈이 필요해서 투자 수익금액(Earnings)까지 인출하면 패널티를 받기 때문이죠. 따라서 현명하게 Roth IRA 투자를 하려면 미리 비상금을 확보(최소 3~6개월 분)하고 투자하는 것이 좋습니다. (아래 글 필독)

2. 자산 배분 투자

Roth IRA에 불입된 돈은 최대한 은퇴 전까지 인출하지 않도록 재정 설계를 해야 합니다. 특히 주식 하락기에 공포로 인해 스스로 손실 처리하지 않아야 하는데요. 급격한 주가 변동에 휘둘리지 않고 장기 투자를 하려면 자산 배분 전략에 대해 공부해야 합니다. (아래 글 참고)

3. 수수료 체크

Roth IRA에 투자할 때 꼭 체크해볼 항목이 바로 수수료(Fee)입니다. 브로커리지마다 계좌 수수료가 다르며, Fund나 ETF도 운용보수(Expense Ratio)가 있습니다. 이런 수수료는 계좌 금액이 커질수록 비례해서 커지기 때문에 Roth IRA 투자 전에 꼭 체크해봐야 합니다.

Roth IRA 투자 마무리

이상 Roth IRA 투자 방법과 종목 선정 그리고 주의사항에 대해 살펴봤습니다. Roth IRA는 은퇴를 위한 계좌임을 명심하고, 최대한 면세 혜택을 받을 수 있도록 자금 계획을 세워야 합니다. 아울러 과도한 욕심으로 무리한 투자를 하면 자칫 은퇴 자금을 잃을 수도 있으니 투자 전에 충분히 공부를 하시고 진행하시길 바랍니다.

추가로 읽어볼 글들

- 로빈후드 주식 총정리 (장단점, 가입, 매매, 세금 보고 등)

- 한국에서 미국 주식 세금 정리 (절세 방법 포함)

- HSA 총정리 (개설 자격, 장단점, 보험 선택 전략 등)

- IRA 패널티(Penalty) 없이 인출하는 방법 및 전략

Disclaimer : 이 글에서 제공하는 정보는 투자 판단에 대한 조언입니다. 투자는 본인의 판단에 따라야 하며, 그 결과 또한 투자자 본인의 책임입니다.