미국에서 직장을 다니면 401k를 제공 받게 됩니다. 그리고 대부분 전통적 방식인 Traditional 401k로 저축을 하고 은퇴 준비를 하게 되는데요. 오늘은 세금 공제 혜택 및 인출 나이, 불입 한도 등 Traditional 401k 총정리를 해보고, 장단점도 함께 살펴보았습니다.

목차 (Contents)

Traditional 401k란?

1. 401k 종류

401k는 세금 혜택이 제공되는 근로자 은퇴 저축 계좌입니다. Traditional 401k는 가장 대표적인 401k라고 할 수 있는데요. Traditional 401k에 대해서 자세히 살펴보기 전에 401k 기초와 다양한 401k 종류에 대해서 정리한 아래 글들을 먼저 참고해보시길 바랍니다.

2. 전통적 방식의 401k

Traditional 401k는 1978년 세법에 의해 제정되었습니다. Roth 401k가 생기기 전까지 그냥 401k(폴원케이)로 불려왔는데요. 2006년 Roth 401k가 생기면서 이를 구별하기 위해서 전통적 방식의 401k라는 명칭을 붙이기 시작했습니다.

Traditional 401k 세금 혜택

1. Traditional 401k 세금 공제 (current year)

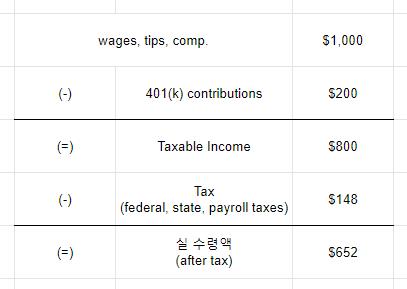

Traditional 401k에 불입될 돈은 급여에서 먼저 공제됩니다. 그리고 남은 급여에 각종 세금(federal tax, state tax, payroll tax 등)이 계산되죠. 이 세금은 급여에서 원천징수(withholding)되고 남은 돈을 실수령하게 됩니다.

예를 들어 급여가 $1,000이고 $200가 Traditional 401k에 불입된다면, 세금은 $800에 대해서만 부과되고, $200에 대해서는 부과되지 않습니다. 즉, Traditional 401k에 불입되는 돈은 세금이 적용되지 않은 돈인 pre-tax money가 됩니다. 다시 말해, Traditional 401k에 불입된 돈에 대해서 올 해(current year)에 세금 공제 혜택을 받는 효과가 발생합니다.

2. 401k 불입 금액 확인

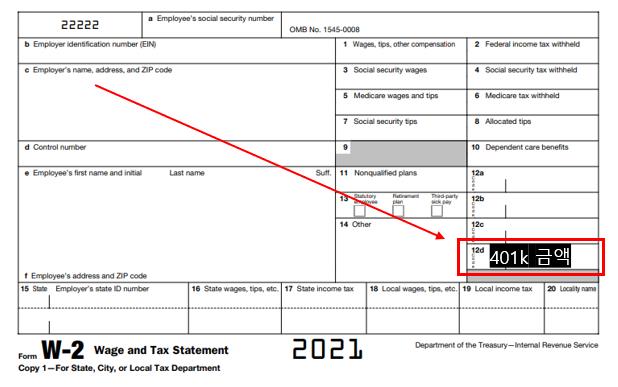

매년 세금 보고(tax return)할 때가 되면 회사에서 W-2 form을 발급하죠. 이 양식을 보면 1년 동안 급여(Wages, tips, comp.)와 1년 동안 원천징수된(withheld) 금액이 나오는데요. 항목 12d를 보면 1년 동안 Traditional 401k에 불입한 금액을 확인할 수 있습니다.

3. 최대 세금 공제액

Traditional 401k에 저축해서 얼마나 세금 공제를 받았는지 확인하려면 W-2 Form 12d 항목에 있는 금액에 세율을 곱하면 됩니다. 참고로 미국 소득세율은 일반 직장인의 경우 대략 12~24%(소득별로 다름)이며, 1년 동안 401k에 최대 불입할 수 있는 금액은 $19,500입니다. (2021년 기준)

따라서 근로자가 1년 동안 Traditional 401k에 저축해서 세금 공제 받을 수 있는 최대 금액(Max tax deductions)은 $2,340~$4,680라고 할 수 있습니다.

Traditional 401k 규정 (Rules)

1. Traditional 401k 불입 한도

401k에는 불입 한도(contribution limits)가 있습니다. 2021년 기준으로 $19,500이며, 2020년도 $19,500, 2019년은 $19,000입니다. 참고로 401k 한도는 Traditional 401k와 Roth 401k 불입 금액을 합쳐서 계산합니다. (50세 이상은 $6,500 추가 불입 가능)

2. Traditional 401k 인출 나이

Traditional 401k를 패널티 없이 인출할 수 있는 나이(age)는 59.5세 이 후 부터 입니다. 그 전에 인출하면 인출 금액에 대해 소득세 + 패널티 (10%)를 납부해야 합니다. 또한 Traditional 401k는 72세 부터(2020년 1월에 70.5세가 된 경우에는 70.5세부터) 의무적으로 인출해야 하는 금액(RMD, Required Minimum Distributions)이 있습니다. (아래 RMD 단락 참고)

Traditional 401k 장점

1. 세금 공제

트레디셔널 401k의 가장 큰 장점은 당장 올 해 세금 공제를 받는다는 것입니다. 불입 한도까지 최대로 저축했을 때 앞서 계산했듯이 세율에 따라 $2,000 ~ $4,500 정도의 절세 효과를 볼 수 있는 것이죠. 만약 이렇게 아낀 금액을 바로 투자한 경우 복리 효과를 높일 수도 있습니다.

2. 양도소득세, 배당소득세 면제

Traditional 401k를 비롯하여 Roth 401k, IRA, HSA 등 각종 미국 은퇴 계좌는 주식 양도소득세와 배당소득세가 면제되는 장점이 있습니다. 일반 주식 계좌(taxable account)에서는 주식을 사고 팔 때 양도차익이 있는 경우 양도소득세를 내며, 배당금에 대해서는 배당소득세를 내는데 말이죠. (아래 글 참고)

따라서 은퇴 계좌에서는 세금에 구애되지 않고 주식이나 펀드를 사고 팔 수 있습니다. 이런 특징을 잘 활용하면 세금에 대한 걱정 없이 전체 포트폴리오를 리밸런싱 할 수도 있죠. (아래 글 참고)

Traditional 401k 단점

1. 연기된 세금 (deferred tax)

Traditional 401k에서 받은 세금 공제 혜택은 돈을 인출할 때 돌려줘야 합니다. 즉, 영원히 세금이 면제된 것이 아니라는 것이죠. 당장 올 해 세금 혜택을 받고, 나중에 은퇴할 때 그 혜택을 돌려주는 방식인 것입니다. 이 것을 연기된 세금 또는 유예된 세금(deferred tax)이라고 하죠.

예를 들어, 올 해 $1,000를 401k에 저축해서 약 $200 정도(세율 20% 가정) 세금 공제를 받았다고 해보죠. 그리고 20년 후 59.5세가 되서 401k 계좌를 보니 $4,000이 되었고, 이 돈을 인출하면 $4,000 x 세율(%)만큼 소득세를 내게 됩니다. 이 때 세율이 10%라면 $400을, 20%라면 $800을 세금으로 내게 되는 것이죠.

따라서 Traditional 401k에 저축하는 것이 유리한지 불리한지 판단하려면 올 해 공제받은 세금과 미래에 내게될 세금을 비교해봐야 합니다. 그리고 예상되는 투자 성과와 인플레이션 등 다양한 요소들을 종합적으로 따져봐야 합니다.

2. RMD(최소 인출액) 규정

Traditional 401k는 72세가 되면 반드시 인출해야 하는 최소 금액이 정해져 있습니다. (2020년 1월에 70.5세가 된 경우에는 70.5세부터) 만약 최소 금액을 인출하지 않으면 50% 세금이 부과됩니다. 인출해야 하는 금액은 Traditional 계좌 전체 금액의 약 4%이며, 나이에 따라 퍼센트가 늘어납니다. (아래 링크 참고)

마무리

이상 Traditional 401k에 대해서 세금 공제 혜택, 인출 나이, 불입 한도 등에 대해서 총정리를 해봤습니다. 그리고 Traditional 401k의 장단점에 대해서도 살펴봤는데요. Roth 401k와 비교해서 어떤 401k를 선택해야할지 고민된다면 아래 글도 참고해보시길 바랍니다.

- Traditional 401k vs Roth 401k 비교 (장단점 분석)

추가로 읽어볼 글들

- Traditional IRA 개인 은퇴 계좌 정리 (가입 자격, 장단점 등)

- Roth IRA 투자 방법 정리 (주식 종목 선정 및 주의사항 등)

- Backdoor Roth IRA 총정리 (방법, 주의사항 등)

- HSA Transfer 방법, 하는 이유, Rollover 차이 등 (Fidelity)

- 올웨더 포트폴리오 투자 전략 (장단점, ETF 비율, 후기 등)

Disclaimer : 이 글에서 제공하는 정보는 투자 판단에 대한 조언입니다. 투자는 본인의 판단에 따라야 하며, 그 결과 또한 투자자 본인의 책임입니다.