Roth 401k는 고용주가 제공하는 401k의 한 종류입니다. 은퇴 준비에 있어서 Roth 방식의 계좌는 장점이 많은데요. Roth 401k 란 무엇이며, 세금 혜택과 불입 한도 및 패널티, 그리고 다른 은퇴 계좌와 비교해서 어떤 장단점이 있는지 정리하였습니다.

목차 (Contents)

Roth 401k란?

1. 도입 시기

Roth 401k는 2001년 발의된 세제 개혁안(EGTRRA)에 의해 도입된 401k로, 2006년부터 이미 401k를 가지고 있던 근로자들도 Roth 401k를 선택할 수 있게 되었습니다. 참고로 IRS에서는 Designated Roth Account라는 용어를 사용합니다.

2. After tax 방식

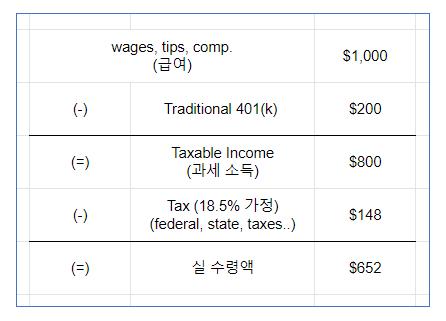

Traditional 401k는 Pre-tax 방식입니다. Pre-tax란 급여(paycheck)의 일부를 401k에 불입할 때 세금을 떼지 않는 것을 말하는데요. 예를 들어, 급여가 $1,000이고 $200를 401k에 불입하는 경우에서, Pre-tax 방식을 사용하면 tax는 $148이고 실수령액은 $652가 됩니다.

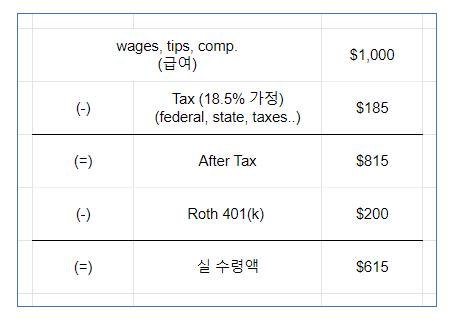

반면, Roth 401k는 After tax 방식을 적용한 401k입니다. After tax란 급여의 일부를 401k에 불입할 때 세금을 납부하고 불입하는 것을 말합니다. 위와 동일한 예시에서 After tax를 적용하면 tax는 $185이고 실수령액은 $615가 됩니다.

즉, After tax 방식인 Roth 401k에서는 Traditional 401k와 달리 401k 계좌에 불입한 금액($200)에 대해서 세금($37, 약 18.5%)을 미리 내게 됩니다.

3. Roth 401k 세금 혜택

그러면 이렇게 미리 세금을 내는 Roth 401k에 어떤 혜택이 있을까요? Roth에서는 세금을 이미 납부했기 때문에 향 후 계좌에서 인출하는 돈에 대해서는 세금이 면제(tax-free)되는 혜택이 있습니다. 반면, Traditional 401k는 지금 당장 세금을 내지는 않지만, 나중에 인출하는 돈에 대해서는 세금을 납부해야 합니다.

일반적으로 은퇴 계좌는 투자를 통해 불어나기 때문에 지금 내는 세금보다 나중에 내는 세금이 더 클 수 있습니다. 따라서 지금 당장 세금을 내더라도 미래에 더 큰 세금 혜택을 취할 수도 있는 것이죠. 다만, 세금 면제(tax-free)를 받으려면 몇가지 규정에 부합해야 하는데요. 이를 Qualified Distribution(자격이 되는 인출)이라고 합니다.

Roth 401k 규정 (Rules)

1. Roth 401k 인출 (Qualified Distribution)

Qualified Distribution는 원금과 수익(earning) 모두 tax-free가 됩니다. 그 말은 인출한 금액이 Gross Income에 더해지지 않는다는 얘기인데요. 기본적으로 불입 후 5년이 지나야 하며, 아래 3가지 조건 중 하나에 해당되어야 합니다.

- 59.5세 이상

- 장애 (participant’s disability)

- 사망 (participant’s death)

위 조건에 부합하지 않은 인출(withdrwal)에 대해서는 소득세와 패널티(penalty 10%)가 부과될 수 있습니다.

2. 최소 인출 규정 (RMD)

Roth 401k는 Roth IRA와 달리 최소 인출 규정(RMD, Required Minimum Distributions)이 있습니다. 이 규정에 따라 72세 이 후 부터 IRS에서 정한 비율(약 3.9% 부터 시작)에 따라 의무적으로 인출해야 하며, 만약 적게 인출한 경우 인출되지 않은 부분에 대해 50% 소득세를 부담해야 합니다.

3. Roth 401k 불입 한도 (contribution limits)

Roth 401k도 매년 불입할 수 있는 금액에는 한도(contribution limits)가 있습니다. 2021년 Roth 401k 불입 한도는 $19,500이며, 2020년 한도는 $19,500, 2019년 한도는 $19,000입니다. 401k 불입 한도는 IRS에서 매년 발표되며, Traditional 401k 불입 금액을 합쳐서 계산합니다.

만약 50세 이상이라면 catch-up contribution $6,500를 추가로 불입할 수 있습니다. 따라서 50세 이상인 분들은 2021년 401k 한도가 $26,000이 됩니다.

Roth 401k 장단점

1. Roth 401k 장점

Roth 401k는 현재 세금을 내고 미래에 세금을 면제 받는 방식입니다. 따라서 현재 내는 세금 vs 미래 내는 세금을 비교하는 것이 중요한데요. 만약 투자가 성공해서 401k 계좌 금액이 커진 경우 세금을 적게 낼 수 있는 장점이 있습니다. 또한 현재보다 미래에 세율(tax rate)이 더 높아지는 경우에도 유리하다는 점이 있죠. 또한 Roth도 Traditional 401k처럼 론(Loan)을 받을 수 있습니다.

2. Roth 401k 단점

Roth IRA와 다르게 RMD가 있습니다. 따라서 72세 이 후까지 보유하는 경우 의무적으로 계좌에서 일정 금액을 인출해야 합니다. 다만, 직장을 그만 둔 경우 Roth IRA로 롤오버(Rollover)하여 이런 단점을 극복할 수도 있습니다.

Roth 401k와 다른 은퇴 플랜 비교

1. Roth 401k vs Traditional 401k

많은 직장인 분들이 고민하는 부분 중 하나가 바로 Traditional과 Roth 중 어떤 것을 선택할지 입니다. 또는 두 가지를 동시에 하는 경우 어느 정도 비율로 불입해야할지 고민하게 되는데요. 두 401k의 가장 큰 차이는 세금을 지금 내는지, 나중에 내는지에 있습니다. 여러가지 시나리오에 따라 어떤 것이 유리한지에 대해서는 아래 글을 참고해보시길 바랍니다.

2. Roth 401k vs Roth IRA

Roth 401k는 Roth IRA에 비해서 더 많은 금액을 불입할 수 있습니다. ($19,500 vs $6,000) 또한 소득 수준에 따른 불입 제한이 없는데요. Roth IRA 같은 경우 2020년 조정 총소득(MAGI)이 싱글의 경우 $124K, 부부의 경우 $196k를 넘는 경우 불입할 수 있는 금액이 줄어듭니다. 또한 R0th IRA에는 RMD가 없는 반면(사망 시 제외), Roth 401k에는 RMD 규정이 있습니다.

마무리

이상 Roth 401k란 무엇인지 그리고 세금 혜택과 규정, 다른 은퇴 플랜과 비교 및 장단점에 대해서 살펴봤습니다. 회사에 따라서 Roth 401k를 제공하지 않는 경우도 있는데요. 만약 회사에서 Roth 방식을 제공한다면 Traditional 401k와 장단점 등을 꼼꼼히 따져 저축 비율을 조정해보시길 바랍니다.

추가로 읽어볼 글들

- Roth IRA 투자 방법 정리 (주식 종목 선정 및 주의사항 등)

- IRA 패널티(Penalty) 없이 인출하는 방법 및 전략

- Contribution vs Rollover vs Conversion 차이 (IRA 용어)

- HSA 총정리 (개설 자격, 장단점, 보험 선택 전략 등)

- 비트코인 투자 방법 비교 및 후기 (로빈후드 vs 코인베이스)

Disclaimer : 이 글에서 제공하는 정보는 투자 판단에 대한 조언입니다. 투자는 본인의 판단에 따라야 하며, 그 결과 또한 투자자 본인의 책임입니다.