세법에서 거주자 비거주자 판정은 중요합니다. 한국이든 미국이든 거주자로 판정되면 해당 국가에 세금을 내야 하죠. 그리고 비거주자이더라도 해당 국가 내에서 발생한 소득이나 재산에 대해 세금을 내게 되는데요. 이번 글에서는 거주자 비거주자 판단 방법을 포함하여 법령과 재외동포 주의사항에 대해 살펴봤습니다.

거주자 비거주자 구분 법령

거주자와 비거주자를 구분하는데 있어 가장 중요하게 봐야하는 법은 소득세법입니다. 그리고 소득세법에서 위임한 내용이 있는 소득세법 시행령과 시행규칙을 살피면 되는데요. 이 밖에 해외 송금과 부동산 취득과 처분에 대해서 외국환거래법 및 외환거래규정과 부동산 거래신고 등에 관한 법률을 살펴봐야 합니다. (아래 글 참고)

거주자 비거주자 판정

1. 거주자와 비거주자의 정의

소득세법 제1조 2의 제1항에 따르면 거주자는 다음 조건을 만족하는 개인을 의미하며, 비거주자는 거주자가 아닌 개인을 의미합니다.

- 국내에 주소를 두거나

- 183일 이상의 거소를 둔 개인

2. 거주자 비거주자 판단

세법상 주소란 단순히 주민등록 상의 주소를 의미하는 것은 아닙니다. 소득세법 시행령 제2조에 보면 주소란 가족 및 자산의 유무 등 생활관계의 객관적 사실에 의거하여 판단한다고 되어 있습니다. 그리고 거소란 주소는 아니지만 상당기간에 걸쳐 거주하는 곳을 의미합니다.

3. 비거주자 판정기준표

대구은행에서 제공하는 비거주자 판정기준표는 관련 법률의 거주자 비거주자 규정을 나열하고 있는데요. 이 표에 따르면 거주자 비거주자 여부는 국적과 관계가 없으며, 대신 외국환거래법에서는 “일정기간 거주 + 거주 의사 + 경제적 밀착 여부“로 판단하며, 세법에서는 “거주여부“에 판정기준을 두고 있습니다.

거주자 비거주자 판단 사례

1. 거주자 비거주자 판례

거주자 비거주자 여부에 따라 각종 세금 및 절차가 달라지기 때문에 소송에 자주 다투는 문제이기도 하죠. 대표적으로 소득세법상 거주자에 해당하는지 여부를 다툰 판례(서울행정법원-2016-구합-69079), 양도소득세와 증여세 문제를 두고 거주자 여부를 다툰 판례(서울행정법원-2018-구합-63853) 등이 있습니다.

참고로 판례와 예규는 바로 링크가 되지 않으니 국세법령정보시스템 질의 판례 메뉴에 접속해서 판례 번호와 예규 번호로 검색해보시길 바랍니다.

2. 관련 예규 및 질의회신

예규 및 질의회신이란 세법을 적용하기에 복잡한 사건에 대해 행정청의 법령해석을 의미합니다. 거주자 비거주자 여부에 대해 다음과 같은 관련 예규가 있었으니 참고하세요.

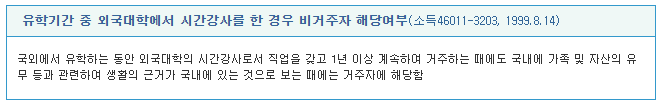

1. 유학기간 중 외국대학에서 시간강사를 한 경우 비거주자 해당여부 (소득46011-3203, 1999.8.14)

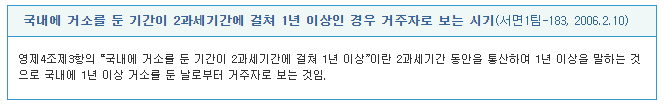

2. 국내에 거소를 둔 기간이 2과세기간에 걸쳐 1년 이상인 경우 거주자로 보는 시기(서면1팀-183, 2006.2.10)

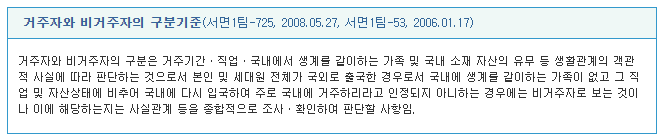

3. 거주자와 비거주자의 구분기준(서면1팀-725, 2008.05.27, 서면1팀-53, 2006.01.17)

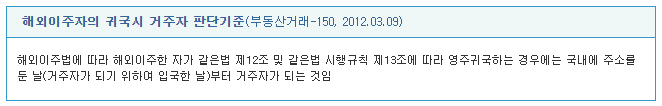

4. 해외이주자의 귀국시 거주자 판단기준(부동산거래-150, 2012.03.09)

거주자 비거주자 세금

1. 비거주자 세금

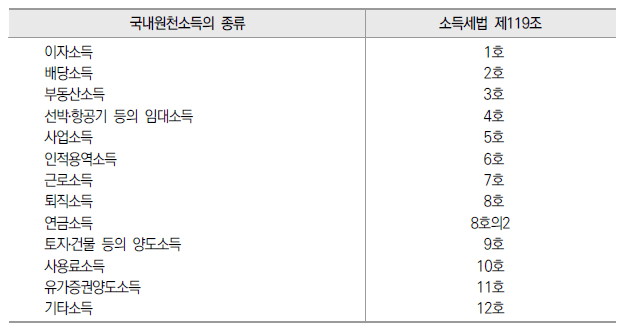

거주자는 국내외에서 발생하는 모든 소득에 대해 한국 국세청에 보고해야 합니다. 반면 비거주자는 한국에서 발생하는 국내원천소득(이자소득, 사업소득, 연금소득, 퇴직소득, 양도소득 등)에서 대해서만 과세하도록 되어 있습니다. (소득세법 제119조)

2. 양도소득세 및 증여세

비거주자는 양도소득세와 증여세 부분에서 거주자와 다르게 적용되는 부분이 있습니다. 특히 양도소득세에서는 1세대 1주택 비과세 혜택을 받을 수 없으며, 증여세에 있어서도 가족 및 친척간 적용되는 증여재산공제를 받을 수 없습니다. 관련해서 아래 글을 참고해보세요.

재외동포, 재외국민 주의사항

1. 재외동포와 재외국민의 차이

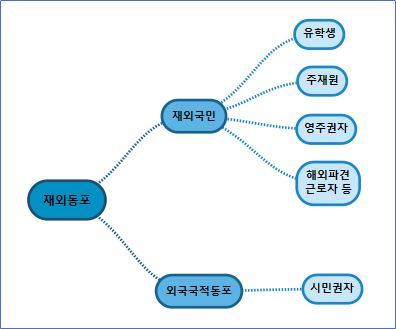

재외동포는 재외국민과 외국국적동포를 포함하는 말입니다. 재외국민은 해외 거주하는 한국 국적자를 의마하는 것으로 해외 영주권자도 재외국민에 포함되는데요. 반면 외국국적동포는 한국 국적을 상실한 동포로 해외 시민권자 분들이 해당됩니다.

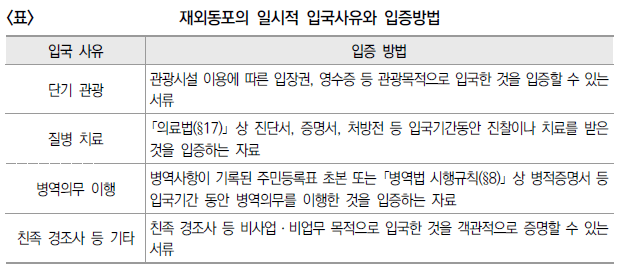

2. 재외동포의 일시적 입국

재외동포 분들 중에 거주자 혜택을 받기 위해 183일을 목표로 일시적으로 입국하는 분들이 있습니다. 하지만 소득세법 시행령 제4조 제4항과 시행규칙 제2조에서는 재외동포의 일시적 입국에 대해 국내에 거소를 둔 것으로 보지 않기 때문에 주의해야 하는데요. 일시적 입국 사유에는 단기 관광, 질병 치료, 병역의무, 친족 경조사 등이 있습니다.

마치며

이상 거주자 비거주자 차이를 알아보고 판정 방법, 관련 법령 및 판례, 재외동포 주의사항에 대해 알아봤습니다. 세법에서 거주자인지 비거주자인지 여부는 매우 중요한 문제이기 때문에 신분이 애매한 해외 거주 재외동포 분들은 부동산 매매 및 해외 송금 시 주의하셔야 하는데요. 재외동포의 부동산 매매와 송금 관련해서 아래 글들도 꼭 읽어보시길 바랍니다.

추가로 꼭 읽어봐야 할 글들