이번 포스팅에서는 한국 미국 송금 방법을 정리해보고, 관련해서 어떤 법률과 규정이 있는지 그리고 어떤 점을 주의해야 하는지 살펴보도록 하겠습니다. 해외 송금은 수수료가 비싸지만 잘 알아보고 진행하면 송금 비용을 최대한 줄일 수 있으니 아래 내용들을 참고하시어 최적의 송금 방법을 찾아보시길 바랍니다.

목차 (Contents)

한국 미국 송금 관련 법률

1. 외국환거래법

한국에서 미국으로 송금할 때 적용되는 한국 법률은 바로 외국환거래법입니다. 그리고 외국환거래법을 뒷받침해주는 시행령과 행정규칙 등에는 1) 외국환거래법시행령, 2)외국환거래규정, 3)외국환거래당사자에대한제재규정, 4) 외국환감독업무시행 세칙 등이 있습니다.

2. 외국환거래법 목적

과거에는 외국환관리법이라는 법률이 있었지만 자본주의 사상에 위배되는 부분이 있어 1999년에 외국환거래법으로 이름이 바뀌게 되었습니다. 외국환거래법은 대외거래의 자유와 원활한 대외거래에 목적을 두고 있다고 되어 있지만, 과거 외국환관리법의 목적이었던 무분별한 해외 자금 이탈을 관리 감독하는 역할을 대신하고 있기도 합니다.

한국 미국 송금 항목

1. 거래외국환은행 제도

거래외국환은행이란 외국환거래규정 제10-11조에서 규정한 제도로서 송금 한도 및 사후 관리를 목적으로 하고 있습니다. 이 제도에 따르면 건당 $5,000 초과 송금을 하려면 반드시 거래외국환은행을 지정해야 합니다.

2. 거래외국환은행 미지정 송금 (건당 $5,000 이하)

건당 5,000달러 이하 해외송금은 거래외국환은행을 지정하지 않아도 자유롭게 송금할 수 있습니다. 다만, 연간 $10,000 초과 시에는 송금 내역이 국세청에 자동으로 통보되며, 해외 송금 업체를 이용하는 경우 연간 누적 5만불까지만 가능합니다. (외국환거래규정 제2-31조 제1항 참고)

업데이트: 외환제도 개편 내용 정리 (해외송금 한도 10만불 상향 등)

3. 거래외국환은행 지정 송금 (건당 $5,000 초과)

건당 5,000달러 초과 송금을 하려면 거래외국환은행 지정을 해야 합니다. 그리고 어떤 항목으로 송금할 지 결정해야 하는데요. 선택할 수 있는 해외 송금 항목에는 지급증빙서류미제출 송금, 해외유학생 체재자 송금, 해외이주비 송금, 해외부동산 취득, 재외동포 국내재산반출 등이 있습니다. (아래 링크 참고)

이중에서 지급증빙서류미제출 송금은 별도 증빙서류를 제출하지 않고도 건당 $5,000를 초과해서 송금할 수 있습니다. 따라서 주로 해외에 거주하는 가족이나 친지에게 송금할 때 선택하는 항목입니다. 다만, 한국 거주자만 선택할 수 있으며(시민권자, 한국 비거주자는 불가), 연간 누적 $50,000까지만 송금할 수 있습니다.

한국 미국 송금 방법

1. SWIFT 송금 (은행 이용)

SWIFT 코드는 해외 송금을 위해 만들어진 국제적인 은행 코드입니다. 숫자와 영문으로 만들어진 코드로 8~11자리로 이루어져 있는데요. 예를 들어 국민은행 스위프트 코드는 CZNBKRSE, 신한은행 SHBKKRSE, 뱅크오브아메리카 BOFAUS3N, 체이스 은행 CHASUS33 등이 있죠.

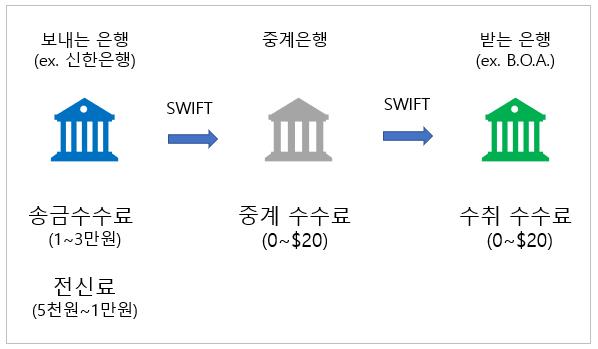

SWIFT 송금이란 SWIFT 코드를 이용해서 은행 간에 해외 송금을 하는 방식입니다. 가장 대표적인 한국 미국 송금 방법이라고 할 수 있는데요. 문제는 수수료가 건당 5만원 정도로 비싸다는 점입니다.

수수료는 보내는 은행의 송금 수수료와 전신료, 중계은행의 중계 수수료, 받는 은행의 수취 수수료로 이루어져 있으며, 환율 차이에 따른 환전 수수료가 추가됩니다. 환율 우대를 받으면 환전 수수료를 줄일 수 있죠. 환율 우대와 환전 수수료에 대해서는 아래 글을 참고하세요.

2. 씨티은행 글로벌 계좌 이용

씨티은행은 한국과 미국에 지점이 있기 때문에 해외송금이 편합니다. 게다가 앞선 SWIFT 망을 이용하지 않기 때문에 송금수수료, 전신료, 중계수수료, 수취수수료가 모두 무료이죠. 그리고 송금이 완료되는 시간도 SWIFT 송금보다 훨씬 빠르다는 장점이 있습니다. 단, 한국 비거주자로 분류되면 외국환거래법 상 사용할 수 없게 됩니다.

3. 페이팔(Paypal) 이용

페이팔은 개인간 송금 서비스입니다. 미국에서는 은행 간 송금 수수료도 비싸기 때문에 페이팔이 성공할 수 있었는데요. 한국과 미국에 각각 페이팔 계정이 있다면 국제 송금도 가능합니다. 다만, 한국에서 송금할 때는 수수료가 높아진다는 단점이 있습니다.

4. 웨스턴 유니온

웨스턴 유니온은 SWIFT와 비슷하지만 자체적으로 운영하는 사설망을 이용합니다. 국내 여러 은행(ex. 국민은행, 농협, 하나은행 등)에서 웨스턴 유니온 망을 사용해서 해외 송금이 가능한데요. 다만, 송금 액수가 커질수록 수수료가 비싸진다는 단점이 있습니다.

5. 해외 간편 송금 서비스

최근에는 국내 은행이 해외 지점을 많이 내기 시작하면 송금 서비스가 점차 간소화 되고 있는데요. 신한은행, 국민은행, 우리은행, 농협 등에서는 모바일 앱을 통해 24시간 언제든 한국 미국 송금을 할 수 있는 해외 간편 송금 서비스를 내기 시작했습니다.

예를 들어 신한은행 SOL 앱을 이용하면 송금 수수료가 저렴하며, 24시간 비대면으로 송금이 가능합니다. 단, 일일 송금 한도 제한 등 제약사항이 있으며, 환율 우대 100%가 아니라면 여전히 환전수수료가 발생할 수 있습니다.

6. 핀테크 송금 서비스

핀테크 기술을 활용하여 은행 송금 수수료보다 저렴하게 해외 송금할 수 있는 서비스들이 있습니다. 해외 업체 중에서는 대표적으로 트랜스퍼와이즈가 있으며, 한국 업체 중에서는 와이어바알리, 소다트랜스퍼 등이 있죠. 최근 은행 수수료를 아끼기 위해 핀테크 송금 서비스를 이용하는 비중이 늘어나고 있습니다.

한국 미국 송금 시 주의사항

1. 외국환거래법 위반 주의

한국에서 미국으로 송금할 때는 앞서 말한 외국환거래법을 위반하지 않도록 주의해야 합니다. 소액 송금은 크게 문제될 부분은 없지만, 1만 달러 이상을 한국 to 미국 송금 시에는 관련 규정을 체크해보시길 바랍니다.

특히 해외 직접 투자, 해외 부동산 취득, 금전대차로 송금하는 경우에는 외국환 은행 지정 및 신고 의무가 있으니 주의해야 합니다.

2. 해외 부동산 취득 신고

미국 부동산 취득을 위해 해외 송금을 하였다면 부동산 취득, 보유, 처분 시 단계별로 신고 의무를 체크해봐야 합니다. 이 규정을 위반할 경우 부동산 가액의 2% (최저 100만원 이상)의 과태료를 내야할 수도 있습니다.

예를 들어 미국에서 주택을 30만 달러에 취득하고 이를 신고하지 않으면 6,000달러 (우리 돈 약 600~700만원) 과태료를 내게 됩니다. 따라서 미국 부동산 취득을 위해 자금을 송금한다면 본인의 거주자 비거주자 여부를 확인하고, 해외 부동산 취득 신고를 해야하는지 체크해보시길 바랍니다.

그리고 해외 송금 없이 미국에서 발생한 수입이나 자금으로 미국 부동산을 구입하였다고 하더라도, 한국 거주자인 경우 취득한 해외 부동산을 한국은행(2년 미만 주거 목적) 또는 외국환은행(2년 이상 주거 목적 또는 투자 목적)에 신고해야 합니다.

3. 거주자 비거주자 구분

앞서 살펴봤듯이 외국환거래법에서는 거주자와 비거주자의 구분이 중요합니다. 보통 미국에서 거주하고 있는 시민권자 또는 영주권자라면 (한국)비거주자에 해당하지만, 유학생이거나 취업비자로 단기간 일하는 경우에는 (한국)거주자로 구분될 수도 있습니다.

외국환거래법 시행령 제10조에 따르면 1) 2년 이상 해외에 체제하거나 2) 해외에서 영업활동을 하고 있다면 비거주자로 분류되게 됩니다.

4. 세금 검토 (증여세)

해외에 큰 금액을 송금할 때는 증여세도 검토해봐야 합니다. 직계 존속인 경우 10년 누적 5천만원(자녀가 미성년자라면 2천만원), 친인척 1천만원(형제, 자매 포함)까지 증여세가 면제됩니다. 다만, 비거주자 (영주권자 등)는 증여세 면제를 받을 수 없습니다.

다만, 상속세 및 증여세법 제46조 및 시행령 제35조에 따르면 사회통념상 인정되는 피부양자의 생활비, 교육비, 부의금 등은 증여세가 부과되지 않습니다. 다만, 소득이 없는 자녀가 부모로부터 받은 유학 자금이나 생활비를 부동산 및 주식 투자 등 목적과 다르게 사용한 경우에는 증여세가 과세될 수도 있으니 주의해야 합니다.

5. IRS 보고

미국 시민권자나 영주권자는 비거주 외국(ex.한국)으로부터 10만 달러 이상 증여성 송금을 받는 경우 IRS 보고를 해야 합니다. 매년 세금 보고 시 Form 3520 Part IV로 보고(U.S. Recipients of Gifts or Bequests Received During the Current Tax Year From Foreign Persons)하며, 미신고 시 증여세의 5~25%까지 벌금이 부과될 수 있습니다.

마무리

이상 한국 미국 송금 방법과 관련 법률, 그리고 주의사항 등을 살펴봤습니다. 한국과 미국에 가족이 있거나 생활기반을 두고 있는 경우 송금할 일이 많은데요. 이 때 최대한 송금 수수료를 줄이고 법적으로도 문제가 되지 않도록 주의하여야 합니다. 또한 미국 부동산 취득이나 유학생 자녀를 위한 송금의 경우 외환거래법과 증여세법 등 관련 규정을 꼭 미리 숙지 하시길 바랍니다.

추가로 꼭 읽어봐야 할 글들

- 미국에서 한국으로 송금 총정리 (방법, 수수료, 환율 등)

- 한국 부동산 매도 절차 및 서류 총정리 (영주권자 등)

- 미국 주택 구입 절차 및 필요 예산 총정리 (2020년)

- 한국에서 미국으로 송금 후기 (유의사항 포함)