이번 글에서는 미국 거주자 신분으로 직접 미국 주식 투자하는 경우 세금에 대해서 정리해볼까 합니다. 이 글을 통해 미국 주식 투자를 하면 어떤 종류의 세금을 내는지, 세금 보고와 계산은 어떻게 하는지, 절세 방법은 무엇인지 알아보시길 바랍니다.

만약 한국 증권사를 통해 간접적으로 미국 주식 투자를 한다면 한국에서 미국 주식하는 경우 세금 정리라는 글을 참고하시길 바랍니다.

목차 (Contents)

미국 주식 세금 종류

1. 미국 주식 양도소득세

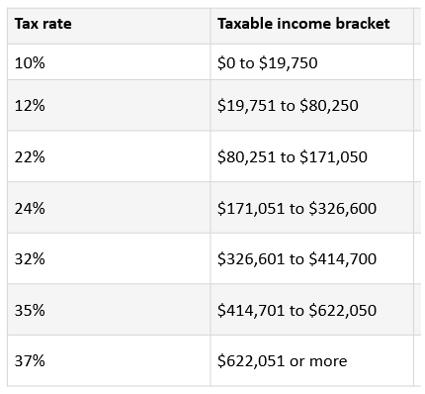

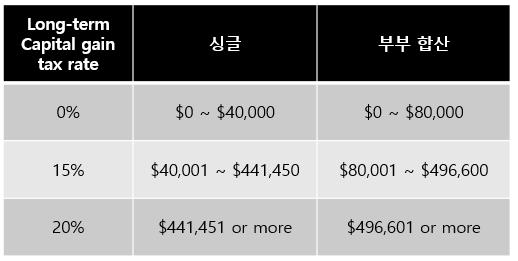

미국에서 양도소득세는 Capital Gain Tax로 불립니다. 주식이나 부동산 등 자산을 양도하고 얻은 차익에 대해서 부과되는 세금인데요. 1년 이하 보유 후 팔면 Short-term Capital Gain이 되어 본인의 소득세율이 적용되며, 1년 초과 보유 후 팔면 Long-term Capital Gain이 되어 소득에 따라 0% ~ 20% 세율 (보통 15%)이 적용됩니다. (아래 글 참고)

2. 미국 주식 배당소득세

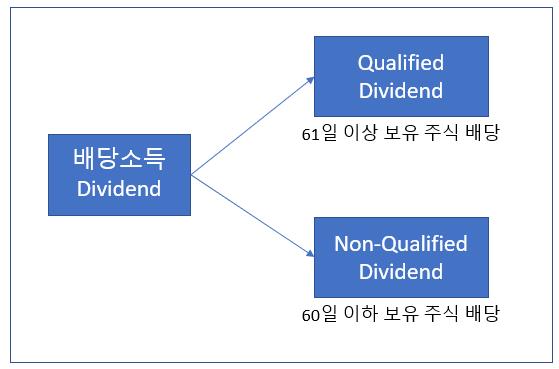

미국 주식에서 배당(Dividend)을 받으면 배당소득세를 내야 합니다. Qualified Dividend와 Non-Qualified Dividend (=Ordinary Dividend)로 나눠서 세율이 적용되는데요.

Qualified Dividend는 배당락일 전후 60일(총 120일) 중 61일 이상 보유한 주식 배당금입니다. Qualified Dividend에는 Long-term Capital Gain 세율(0, 15, 20%)이 적용되며, Non-Qualified Dividend는 Short-term Capital Gain 세율(10~37%)이 적용됩니다. (리츠 REITs 배당금은 기간에 관계 없이 무조건 Non-Qualified Dividend)

미국 주식 세금 보고

1. 세금 보고 기간

일반적으로 전년도 1월 1일부터 12월 31일까지 1년동안 발생한 주식 양도 소득에 대해서 금년도 4월 15일까지 세금 보고를 해야 합니다. (2020년은 코로나 여파로 7월 15일까지 연기)

2. 미국 주식 세금 보고 방법

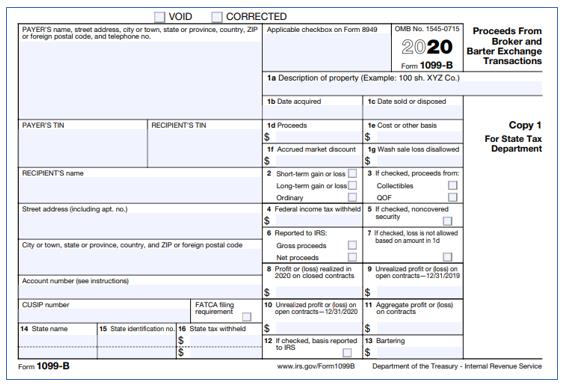

미국 증권사는 고객이 가입할 때 SSN 등 세금 정보를 수집합니다. 그리고 1년 동안 거래 내역에 대해서 Form 1099-B를 만들어 IRS와 고객 양쪽에 제공하는데요. 1099-B를 받았다면 Form 8949에 내용을 기재하여 세금 보고 시 제출해야 합니다.

3. 미국 주식 세금 안내면?

미국 증권사는 1099-B를 IRS와 고객 양쪽 모두에게 제공합니다. 따라서 IRS는 1099-B를 받은 납세자가 보고하지 않으면 바로 알 수 있는데요. 미국 주식 거래를 하고도 세금 보고와 세금 납부를 하지 않으면 IRS에서 벌금을 부과하게 됩니다. (ex. Frivolous Tax Return Penalty : $5,000)

미국 주식 세금 계산

1. 미국 주식 양도세 계산

예를 들어 부부합산으로 2020년 세금 보고하는 A씨가 2018년 12월에 아마존 주식을 $2,000에 1주 매수하고, 2019년 5월에 $3,000에 매도한 경우 양도세를 계산해보겠습니다. 이 경우 A씨의 아마존 주식 보유 기간이 1년이 되지 않았기 때문에 양도세율은 일반 소득세율이 적용됩니다.

따라서 A씨 부부의 총 소득이 $171,051~$326,600이라고 한다면 양도차익인 $1,000에 세율 24% 적용되어 양도세로 $240가 계산됩니다. 만약 아마존 주식을 1년 초과하여 보유 후 팔았다면 15% 세율이 적용되어 양도소득세는 $150로 계산되는데요. 보유 기간에 따라 $110의 세금 차이가 발생하게 됩니다.

2. 세금 감면

미국 주식을 매도해서 손실이 나면 최대 $3,000(Single, MFJ만 해당, MFS의 경우 $1,500)까지 세금 감면을 받을 수 있습니다. 만약 올해 세금 감면을 받지 못했다면 다음해로 이월해서 공제 받을 수 도 있는데요. 단, 주식을 손해보고 팔고 똑같은 주식을 30일 안에 다시 매수하면 Wash Sale Rule에 걸려서 공제되지 않습니다. (아래 글 참고)

미국 주식 세금 내는 법

1. 로빈후드 이용 시

최근 미국에서 주식을 시작하는 분들이 대부분 로빈후드 앱을 통해서 투자를 하고 있습니다. 로빈후드는 여러가지 장단점이 있는 미국 주식 앱이죠. 만약 로빈후드로 주식 투자 후 세금 보고를 한다면 아래 글을 참고해보시길 바랍니다.

2. 터보텍스 이용

미국에서 세금 보고할 때 많은 분들이 터보텍스(TurboTax)를 이용해서 직접 세금보고를 하죠. 앞서 얘기했던 것처럼 미국 증권사는 1년 동안 주식 내역에 대해서 국세청과 사용자에게 1099-B Form을 제공합니다. 따라서 이 양식을 터보텍스에 업로드 하거나 직접 주식 계좌를 연결해서 보고할 수 있습니다.

3. 미국 세무사 대리

만약 미국 주식 양도차익 금액이 크거나 수정 보고(Form 1040X) 등이 필요한 경우 개인이 직접하기 부담될 수 있습니다. 이런 경우 미국 세무사나 회계사를 통해 대리 보고를 하면 되는데요. 비용이 부담되지만 컨설팅을 받아 많은 세금을 절세할 수도 있습니다.

미국 주식 세금 절세 방법

1. 장기 보유

미국 주식 절세에 가장 중요한 것은 1년 이상 장기 보유입니다. 주식 전문가 중에는 타이밍을 노려서 단타를 하는 분들이 계시는데요. 수익률 측면에서 단기 보유 차익은 장기 보유 차익에 비해 약 7~8% 수익률을 손해보는 것입니다. 만약 7~8% 이상 알파 수익을 낼 수 있다면 단타 투자를 해도 되지만, 그렇지 않다면 1년 이상 장기 보유가 현명한 투자 방식입니다.

2. 손절 매도 (Tax Loss Harvest)

$3,000 손실 감면 혜택을 적절히 이용하는 것도 절세 방법 중 하나입니다. 이른바 Tax Loss Harvest(TLH)라고 하죠. 만약 올해 A주식을 매도하여 차익을 많이 얻었다면, 장래가 불확실한 B주식을 같은 해에 손절하여 세금 감면 혜택을 받는 전략을 생각해볼 수도 있습니다.

만약 ETF로 장기투자를 하고 있다면, 현재 손실 중인 ETF를 손절하고 비슷한 성격을 갖는 다른 ETF로 갈아타는 방법도 있습니다. 예를 들어 VTI에 투자했다가 손실인 경우 손절매도후 성격이 비슷한 VOO로 갈아타면, 장기투자 기조는 유지하면서 손실 부분에 대해서 Tax 혜택을 볼 수 있는 것이죠.

3. 리츠 배당금

리츠는 배당금을 많이 받을 수 있지만 보유 기간에 따른 세율 감면을 받을 수 없습니다. 하지만 은퇴 계좌 중 Roth IRA를 이용하면 절세를 할 수 있는데요. Roth IRA는 투자 수익(양도차익, 배당금 등)에 대해 세금 면제가 되기 때문입니다. (자세한 내용은 아래 글 참고)

마무리

지금까지 미국 주식 투자 시 세금에 대해서 총정리해봤습니다. 미국 주식에 관심이 많으면서 어떤 주식을 살지, 언제 투자를 해야할지 관심이 많은데요. 수익률을 높이기 위해서는 세금에 대해서도 잘 알아보고 시작하는 것이 현명한 투자라고 할 수 있습니다.

추가로 꼭 읽어봐야 할 글들