팬데믹에 대한 대처로 많은 국가에서 돈을 풀고 있습니다. 이처럼 유동성이 풍부해지면 물가 상승 압력이 커지게 되는데요. 최근 인플레이션 방어 수단으로 물가연동채권이 많이 거론되고 있죠. 이번 글에서는 물가연동채 투자 상식과 더불어 물가연동채권 TIPS에 대해 총정리 해보았습니다.

목차 (Contents)

물가연동채권 개념

1. 물가연동채권 뜻

물가연동채권은 영어로 Treasury Inflation Protected Securities라고 합니다. 줄여서 TIPS라고도 하죠. 물가연동채권은 인플레이션 방어를 보장한 국채를 의미하는데요. 일반 국채와 마찬가지로 5, 10, 20, 30년 만기 등으로 분류됩니다.

2. 물가연동채권 구조

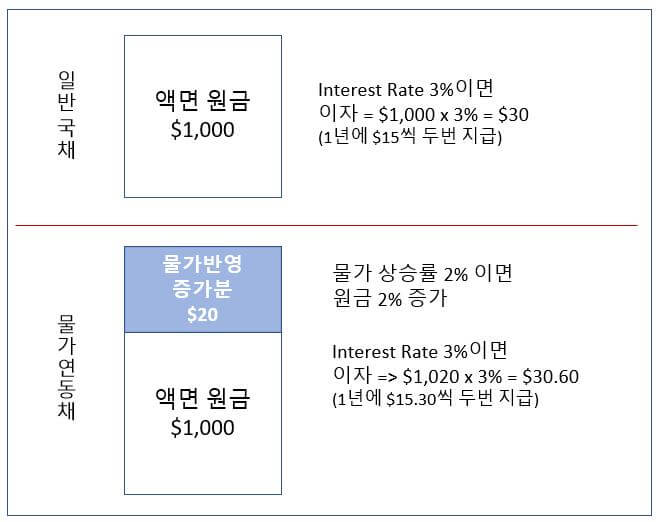

물가가 오르면 인플레이션(Inflation)이라고 하고, 떨어지면 디플레이션(Deflation)이라고 하죠. 물가연동채권은 인플레이션이 발생했을 때 유리한 구조를 가지고 있습니다. 예를 들어 30년만기 $1,000 국채를 가지고 있다가 물가가 2% 오르면 원금과 이자의 가치가 2%만큼 떨어지는데요. 반면, 물가연동채는 원금에 물가 상승률 2%를 반영하여 이자를 줍니다.

3. 물가연동채권 금리

채권 금리는 채권에 기재되어 있는 금리인 표면 금리(Nominal rate)와 물가를 반영한 실질 금리(Real rate)로 나눠볼 수 있습니다. 물가는 CPI(Consumer Price Index, 소비자 가격 지수)를 적용하여 아래와 같이 계산됩니다.

실질 금리 = 표면 금리 – 물가 지수(CPI)

예를 들어 30년 만기 $1,000 국채의 명목 금리가 3%이고, CPI가 2%라고 한다면 실질 금리는 1%가 되는 것이죠. CPI는 미국 노동청에서 발표하는 지수로 아래 사이트에서 확인해볼 수 있습니다.

물가연동채권 장단점

1. 물가연동채 장점

(1) 인플레이션 방어 수단

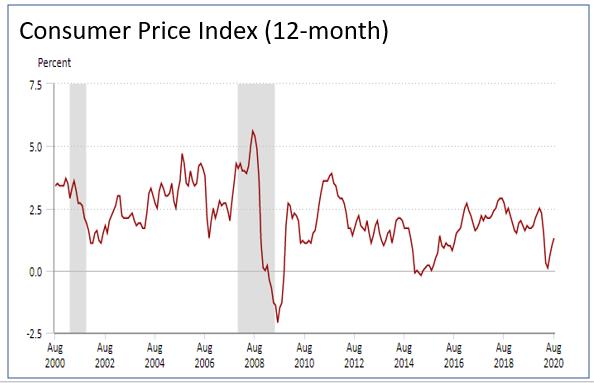

미국 국채는 안전하지만 인플레이션에 취약합니다. 실제로 미국 물가 지수는 오일쇼크가 있던 1980년에 14%까지 올라간 적이 있고, 2008년에는 5%, 2011년에는 4% 이상 올랐죠. 이렇게 초인플레이션이 발생하면 실질 금리가 떨어져 일반 국채 투자자는 손해를 보게 됩니다. 물가연동채는 이런 인플레이션을 헤지(hedge)할 수 있다는 장점이 있는 것이죠.

(2) 무위험 투자

물가연동채권의 성격은 국채입니다. 일반 국채와 마찬가지로 미국 정부가 발행한 채권으로 신용도가 확실하죠. 따라서 미국 국채와 마찬가지로 안전 자산으로 분류되는데요. 미국이 망하지 않는 한 원금을 잃을 가능성이 없기 때문에 무위험 투자라고 할 수 있습니다.

2. 물가연동채 단점

물가연동채는 물가가 오르면 원금이 같이 오르기 때문에 인플레이션 헤지 수단이 되지만, 반대로 디플레이션 국면에서는 손해를 볼 수 있는데요. 따라서 경기 침체 등으로 디플레이션이 예상된다면 물가연동채권 투자 매력이 떨어질 수 있습니다. 다만, 최근 발행되는 물가연동채는 만기까지 보유하면 물가가 떨어지더라도 정부가 액면가를 보장해주기도 합니다.

물가연동채권 투자 상식

1. 만기와 수익률

채권은 만기가 짧을수록 리스크가 적습니다. 리스크가 적다는 것은 그만큼 기대 수익률도 낮다는 것을 의미하죠. 반대로 30년 만기 채권처럼 만기가 길어지면 리스크가 커지는 반면, 기대 수익률은 높아집니다.

2. 물가연동채권 투자 방법

미국 물가연동채권을 구입하는 방법은 1) 개인 매입 2) TIPS 펀드 가입 3) TIPS ETF 투자 이렇게 3가지 방법이 있습니다. 개인이 TIPS를 매입하려면 은행이나 중개인을 통해 채권을 구입하거나 직접 미국 재무부 사이트에서 구입해애 합니다.

3. 기대 인플레이션 (BEI)

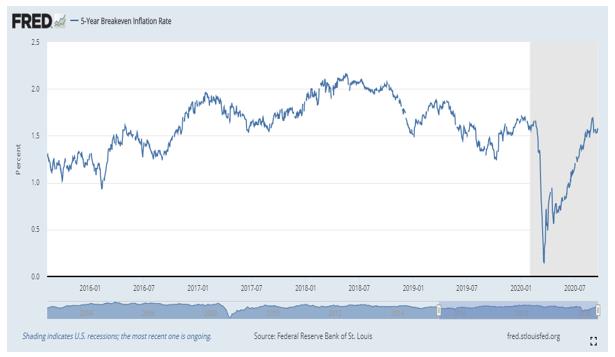

물가를 예측하는 방법으로 기대 인플레이션라는 것을 활용합니다. 영어로 Breakeven Inflation Rate(BEI)라고 하는데요. 일반 국채 수익률과 물가연동채의 수익률 차이를 의미합니다. BEI가 높다는 것은 미래 기대 인플레이션이 높다는 것을 의미하고, 낮으면 그 반대를 의미합니다. 참고로 BEI는 Fred 사이트에서 살펴볼 수 있습니다.

물가연동채권 ETF 종류

1. VTIP

VTIP(Vanguard Short-Term Inflation-Protected Securities ETF)는 Vanguard에서 운용하는 ETF으로 1, 3, 5년 만기인 단기 채권 비중이 높습니다. 2012년 10월에 시작되었으며, 운용보수는 0.05%, AUM은 약 $9,000M 입니다.

2. TIP

TIP(iShares TIPS Bond ETF)는 Blackrock에서 운용하는 중기채권(3, 5, 7, 10년) 위주의 ETF입니다. 2003년 12월에 최초 설정되었으며, 운용보수는 0.19%, AUM은 약 $24,000M입니다.

3. LTPZ

LTPZ(PIMCO 15+ Year US TIPS Index ETF)는 장기 물가연동채권(15년 만기)에 투자하는 PIMCO의 ETF로, 장기 채권 투자이기 때문에 단기 채권보다 높은 수익률을 기대할 수 있습니다. 2009년 9월에 시작되었으며, 운용보수는 0.20%, AUM은 약 $500M입니다.

4. SCHP

SHCP(Schwab U.S. TIPS ETF)는 Schwab에서 운용하는 ETF로 단기 물가연동채와 장기 물가연동채를 적절히 섞어 투자하고 있습니다. 2010년 8월에 최초 설정되었으며, 운용보수는 0.05%, AUM은 약 $12,000M입니다.

마무리

이상 물가연동채권 TIPS에 대해 총정리해보았습니다. 현재 물가연동채권 ETF는 한국에 없어서 주로 미국 ETF를 구입하고 있는데요. 한국에도 간편하게 물가연동채권에 투자할 수 있도록 ETF에 출시되었으면 하는 바램입니다. 아무쪼록 물가 상승기에 안전한 인플레이션 방어 수단으로 TIPS를 꼭 검토해보시길 바랍니다.

추가로 꼭 읽어봐야 할 글들

- 미국 전기차 관련주 총정리 (개별주식, ETF, 주가 전망 등)

- 미국 양도소득세 세율, 신고, 계산 방법 (한국 부동산 포함)

- 미국 모기지론 종류, 금리 및 수수료 정리 (방법 포함)