미국에 처음 유학을 오면 알아야 하는 것들이 많습니다. 학교에도 적응해야 하고, 한국과 다른 여러가지 시스템에 적응해야 하는데요. 그중 하나가 바로 세금이죠. 이번 글에서는 F비자, J비자 등을 소지한 미국 유학생 세금보고 총정리를 해보았습니다.

미국 유학생 세금보고 의무

(1) 미국 거주자 여부 판단

F1비자, J1비자로 미국에 입국한 경우 미국 세법상 비거주자(Non-resident Alien)입니다. 하지만, 미국 입국 시점으로부터 F1비자는 5년, J비자는 2년이 지나면 거주기간 테스트(substantial presence test)를 통해 183일 이상인 경우 미국 세법상 거주자로 간주됩니다. (자세한 내용은 아래 글 참고)

미국 세법상 거주자가 되면 미국 시민권자 및 영주권자와 동일하게 해외 모든 소득(worldwide income)과 일정 금액을 넘는 해외보유 계좌(foreign accounts)도 보고해야 합니다. (ex. 미국 소득 + 한국 소득 + 한국 보유 계좌)

(2) 미국 유학생 세금보고 의무

대부분 유학생은 비거주자 세금 보고를 해야 합니다. 이 경우 미국에서 발생한 소득만(= 근로소득, 이자소득, 양도소득, 배당소득, 과세되는 장학금, 실무연수기간 OPT, CPT 급여 등 모든 소득) 보고 대상이 됩니다. 미국 내 소득이 없다고 하더라도 필수 서류 제출 및 세금 환급을 위해서 세금 보고를 해야합니다. (자세한 내용은 아래 링크 필독)

미국 유학생 세금보고 기간

(1) 미국 세금 보고 기간

미국 세금보고 기간은 매년 4월 15일까지 입니다. 휴일이 겹치는 경우에는 약간의 조정이 있을 수 있습니다. 4월 15일까지 세금보고가 어려운 경우에는 6개월 연장 신청을 할 수 있습니다. 다만, 이 경우에도 원래 내야하는 세금은 4월 15일까지 납부해야 합니다. (아래 글 참고)

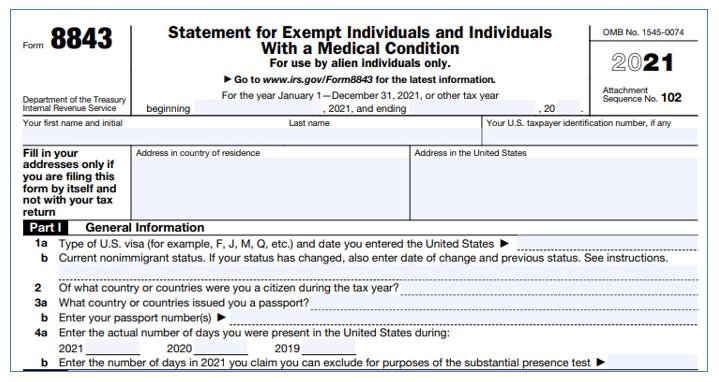

(2) 거주기간 예외 신청

미국 거주기간이 5년(J1은 2년)이 지났더라도 거주기간 테스트에서 183일이 되지 않으면 세법상 거주자가 되지 않습니다. 만약 183일을 넘었더라도 IRS에서 인정하는 사유(질병, 기타 사유)가 있는 경우 Form 8843을 제출하여 거주기간 예외 신청을 할 수 있습니다.

미국 거주기간 5년(J1은 2년)은 calendar year로 기산합니다. 따라서 하루라도 미국에 있었으면 1년으로 기산하게 되는데요. 예를 들어 12월 31일에 입국하더라도 1년으로 치게 됩니다.

미국 유학생 세금보고 방법

(1) 미국 거주자인 경우

미국 세법상 거주자인 경우에는 Form 1040로 소득세를 보고합니다. 거주자 유학생은 터보택스, H&R Block 같은 택스 소프트웨어를 이용하여 혼자서 직접 보고할 수도 있습니다. 다만, 비거주자에서 거주자로 변경되는 첫 해에는 해외금융계좌신고(FBAR, FATCA), 한국 소득, 해외 보유 부동산 등 복잡한 세금 이슈가 있기 때문에 가능한 전문가(세무사, 회계사, 세법 전문 변호사 등)를 통해서 세금 보고하는 것을 권장합니다.

(2) 미국 비거주자인 경우

미국 세법상 비거주자인 경우에는 Form 1040-NR로 소득세를 보고합니다. 미국 비거주자는 터보택스, H&R Block 대신 비거주자 전용 택스 소프트웨어인 글레시어(Glacier), 스프린택스(Sprintax)를 이용해야 합니다. 비거주자 역시 첫 해 신고는 세무사 등 전문가를 통해 진행하는 것을 추천드립니다.

(3) 실수로 거주자 세금보고를 한 경우

비거주자 유학생이 실수로 터보택스를 통해 거주자 세금보고를 하는 경우가 있습니다. 이런 경우 비거주자가 거주자로 세금보고한 것이 되어 불법이 되는데요. 만약 거주자 공제(ex.표준공제, 학비공제 등)까지 받았다면 IRS 적발 시 환급금을 회수 당하고 벌금을 내야할 수도 있습니다.

따라서 실수로 거주자 세금보고를 하였다면 가능한 빠른 시일 내에 수정보고를 하는 것이 좋습니다. 잘못된 세금보고는 추후 비자 발급이나 영주권 신청 시 불이익이 있을 수 있기 때문입니다.

미국 유학생 세금보고 준비서류

(1) W-2 (근로소득 증빙)

기본적으로 유학생은 미국에서 근로소득을 얻을 수 없습니다. 다만, 학교에서 합법적으로 일하고 근로 소득을 받는 경우가 있는데요. 이 경우에는 소셜 넘버(SSN)가 발급되며, 고용인(=학교)은 매년 1월 31일까지 피고용인(=학생)에게 W-2를 발송해줍니다.

따라서 학교에서 급여를 받았고, 1월 31일까지 W-2를 받지 못했다면 학교에 연락하여 W-2 제공 여부를 확인해봐야 합니다. 유학생은 이와 같이 학교를 통해 합법적으로 근로 소득을 얻는 것 외에 근로 소득(아르바이트 포함)을 얻어서는 안됩니다. 이는 이민법에 저촉되기 사항이기 때문이죠. 단, 미국에서 발생한 OPT, CPT, 아카데믹 트레이니, 택서블 스칼라쉽, 그렌츠, 펠로우쉽 소득은 합법입니다.

(2) Form 1099-INT, 1099-DIV

은행에서 이자를 받거나 주식에서 배당을 받았다면 1099-INT와 1099-DIV를 받게 됩니다. (은행 어카운트 오픈 보너스도 이자로 취급) 만약 금융기관에서 우편으로 1099 서류를 보내지 않았다면 본인이 직접 금융기관 사이트에 접속하여 1099 서류를 다운로드 받아야 합니다. 세금보고 시 1099 서류를 누락하면 IRS에서 수정 요청이 올 수 있습니다.

(3) Form 1042-S

한미조세조약에 따라 세금 공제를 받았다면 Form 1042-S를 받게 됩니다. 일반적으로 급여를 지급하는 학교에서 발급하는데요. 원래 급여에서 원천징수되는 금액을 면제 받은 내역이 기재되어 있습니다.

(4) Form 1099-B, 1099-MISC

그 밖에 주식을 매수 매도한 경우 Form 1099-B를 받게 되며, 기타 소득이 있다면 1099-MISC를 받게 됩니다. 참고로 유학생 주식 거래에 대해서는 아래 글을 읽어보시길 바랍니다.

- 유학생 주식 (추가예정)

(5) Form 1099-G

주정부에 세금을 납부했거나 환급 받은 경우 1099-G를 발급 받습니다. 1099-G에 기재된 금액은 총 소득 및 공제 금액 계산 시 사용됩니다.

미국 유학생 세금보고 공제

(1) 한미조세조약에 따른 공제

한미조세조약 제21조에는 유학생 공제를 명시하고 있습니다. (ex. 2,000불, 5,000불, 10,000불) 이 경우 1년 총소득이 공제액을 넘지 않으면 세금 보고 의무가 없지만, W-2를 받은 경우에는 반드시 세금 보고를 해야 합니다. 학교에서 W-2를 학생에게 발급하면 동시에 IRS에도 발송하기 때문인데요. IRS에는 해당 W-2를 받은 유학생이 공제가 되는지 알 수 없기 때문에 이를 명확히 하기 위해서 세금보고를 해야합니다.

만약 W-2를 받고 세금 보고를 하지 않으면 IRS에서 보낸 레터(letter)를 받게 되는데요. 이 경우 답변서에 한미조세조약 적용 등의 근거를 첨부하여 어필할 수 있습니다. 다만, 어필이 받아질지 여부는 IRS 권한이기 때문에 레터를 받기 전에 미리 적절한 세금보고를 하는 것을 권장합니다.

(2) 크레딧 클레임

미국 비거주자 유학생은 일반적으로 크레딧 클레임을 할 수 없습니다. 세법상 비거주자이기 때문에 거주자여야 받을 수 있는 대부분 환급 공제 혜택을 받을 수 없는 것인데요. 만약 미국 입국 후 5년(J비자는 2년)이 지났다면 크레딧 클레임을 고려하여 거주자 세금 보고가 가능한지 따져봐야 합니다.

(3) 학비공제

일반적으로 학교에서는 유학생들에게 1098-T(Tuition Statement)를 발급하지 않습니다만, 만약 Form 1098-T를 받았더라도 세법상 비거주자 신분인 유학생은 학비 공제를 받을 수 없기 때문인데요. 1098-T를 받았더라도 대부분 SSN란에 999 같은 숫자가 적혀 있어 세금 보고에 사용할 수 없습니다.

미국 유학생 세금 계산

(1) 세금 계산 기초

대부분 세금보고는 소득세를 내기 위해 합니다. (특수한 경우 상속세, 증여세 등을 내야하는 경우도 있음) 소득세 계산은 1년 동안 받은 총소득(Gross income)에서 몇가지 조정을 거쳐 조정총소득(AGI)을 계산합니다. AGI에서 각종 공제(Deductions)를 제하여 과세소득(Taxable Income)을 산정하고 소득세율을 곱하여 세금을 계산합니다.

앞서 계산된 과세소득(Taxable Income)보다 1년 동안 원천징수된 세금 (Tax withheld)이 적다면 추가 세금을 납부해야 하며, 그 반대라면 세금을 환급 받게 됩니다.

- Taxes owed = (Taxable Income x tax rate) – Total Tax withheld > 0

- Taxes refund = (Taxable Income x tax rate) – Total Tax withheld < 0

(2) 환급 받기까지 얼마나 걸리나

세금을 환급 받는 경우 IRS에서 환급금을 보낼 때까지 시간이 걸립니다. 대체로 IRS가 우편을 받은 후 6 ~ 8주 정도 걸리며, eFile한 경우에는 3주(21일) 이내에 환급금이 도착합니다. 다만, 이 일정은 보장된 것이 아니기 때문에 지연될 수 있습니다.

따라서 세금 환급금이 나온다고 하더라도 환급금으로 중요한 대금 처리(ex. 부동산, 차 구입 및 학비 정산 등)를 계획하지 않는 것을 권장드립니다. 주(state)에서 나오는 환급금은 보통 4주 정도 소요되며, 주마다 환급 기간에 차이가 있을 수 있습니다.

미국 유학생 세금보고 주의사항

(1) 과세 장학금

장학금은 대부분 세금을 내지 않아도 되는 비과세 장학금입니다. 다만, 드물게 과세되는 장학금도 있는데요. 과세 장학금의 경우 세금보고에 포함시켜야 합니다.

(2) 은행, 주식, 부동산

주식 배당소득, 이자소득, 계좌 개설을 대가로 받은 보너스, 부동산 임대소득, 주식 및 비트코인 등 가상화폐 양도차익도 세금보고 대상이 됩니다. 일반적으로 금융기관에서 소득의 30%를 원천징수하고 지급하는데요. (30%는 미국 세법상 비거주자에게 적용되는 세율) 한미조세조약에 따라 Form W8-BEN을 제출하면 15% 원천징수를 할 수 있습니다.

(3) 표준공제 적용 여부

비거주자 유학생는 표준 공제(standard deduction)를 받을 수 없습니다다. 대신 항목 공제(Itemized deduction)만 할 수 있는데요. 항목공제에 해당하는 항목에는 1) 지방세금 2) 의료비 3) 재난 및 도난 손실 등이 있습니다. (아래 글 참고)

거주자 유학생은 표준공제를 선택할 수 있습니다. 대체로 항목공제보다 표준공제 금액이 높기 때문에 표준공제를 선택하는 것이 유리합니다. 2021년 기준으로 미국 표준공제는 싱글은 $12,000이며, 부부합산은 $25,100 정도입니다.

미국 유학생 세금보고 제대로 해야 하는 이유

(1) 세금 환급 및 크레딧 클레임

세금보고를 하지 않은 경우 IRS에서 환급금을 알아서 챙겨주지 않습니다. 일반적으로 세금 환급은 과거 3년까지만 가능하며, 만약 3년이 지나면 더이상 세금 환급이나 크레딧을 요청할 수 없게 됩니다.

(2) 향후 영주권 및 취업비자 신청 시

향후 영주권이나 H1비자 같은 취업 비자를 신청할 때 이민국에서는 지난 미국 거주기간 동안 적절하게 세금 보고를 했는지를 심사합니다. 이때 이민국에서는 지난 세금보고 서류를 요청하는데요. 만약 적절한 세금보고를 하지 않았다면 이런 과정에서 불이익을 받을 수 있습니다.

(3) 적절한 세금보고를 안한 경우 불이익

IRS는 적절히 보고되지 않거나 납부되지 않은 세금에 대해서 벌금과 이자를 부과합니다. 아울러 앞서 얘기했던 것처럼 비자 발급이나 영주권 취득 시 tax compliance 심사에서 불이익을 받을 수 있죠. 따라서 잘못된 세금보고를 발견하였다면 가능한 빠른 시일 내에 수정보고(Amended Tax Return)하는 것을 권장드립니다.

미국 유학생 세금보고 마무리

이상 미국 유학생 세금보고 총정리를 해보았습니다. 미국에서는 Death and taxes라는 idiom이 있습니다. 그만큼 미국 생활에서 세금은 땔래야 뗄 수 없는 것이라는 의미이죠. 아무쪼록 유학생 시절부터 세금보고를 적절히 하여 미국 생활 처음부터 세금 때문에 고생하는 일이 없으시길 바랍니다.

추가로 읽어볼 글들

Disclaimer : 이 글에서 제공하는 정보는 법률적 자문이 아니며, 참고용으로만 사용하시길 바랍니다.