최근에 패시브 투자 방법으로 ETF에 투자하는 투자자들이 많죠. ETF는 개별 주식이나 뮤추얼 펀드에 투자하는 것과 비교해서 다양한 장점이 있기 때문인데요. 이번 글에서는 ETF 투자 시 꼭 살펴봐야 할 ETF 운용보수 계산 및 비교 방법 등에 대해서 정리해봤습니다.

목차 (Contents)

ETF 운용보수란?

1. ETF 투자 비용

ETF에 투자할 때 들어가는 비용은 크게 2가지로 나눌 수 있습니다. 바로 운용보수와 세금인데요. 이 외에도 증권사 수수료나 거래 수수료가 있지만 최근에는 대부분 무료로 전환되고 있습니다. (세금에 대해서는 아래 글 참고)

2. ETF 운용보수 뜻

그러면 이번 글의 메인 키워드인 ETF 운용보수에 대해서 알아볼까요. ETF 운용보수(또는 운용보수율)는 영어로 expense ratio라고 하는데요. 자산 운용사가 ETF 포트폴리오를 유지하기 위해 들어간 비용을 투자자에 부담시키는 것을 의미합니다.

ETF 운용보수 계산

1. ETF 운용보수 산출 방식

ETF 운용보수는 자산운용사의 ETF 운용 비용을 전체 ETF 자산가액으로 나누어 계산합니다. 즉, ETF 전체 운용액 중 비용이 차지하는 비율을 구하게 되는데요. 이를 공식으로 나타내면 아래와 같습니다.

ETF 운용보수(%) = ETF 운용 비용(operation expenses) / ETF 총 자산가액 (average total dollar value of the assets)

2. 운용보수 영향을 미치는 요소

ETF 운용보수에 영향을 미치는 요소는 다양합니다. 어떤 자산에 투자하는지, 어떤 투자 전략을 쓰는지 그리고 앞서 산출 방식에서 보듯이 ETF 운용자산 규모(AUM)도 운용보수에 영향을 미칩니다.

ETF 운용보수과 수익률

1. ETF 운용보수 언제 차감될까?

우리가 보는 ETF 가격은 이미 운용보수가 반영된 가격입니다. 예를 들어 ETF 1주당 최초 가격이 100원이고 운용보수가 0.1%인 경우를 보죠. ETF 포트폴리오에 있는 모든 주식들의 가격이 10% 오르면 ETF 가격은 110원이 되어야 합니다. 하지만 운용보수가 차감되어 ETF 1주당 가격은 109.9원이 됩니다. 즉, ETF 운용보수는 어느 특정 시점에 차감되는 것이 아니라 이미 가격에 반영되어 있는 것이죠.

2. 운용보수가 수익률에 미치는 영향

앞서 예시에서 보듯이,우리가 ETF 1주를 100원에 사고 10% 올랐을 때 팔면 운용보수 때문에 109.9원에 팔게 되어 9.9%의 수익률을 거두게 됩니다. 만약, ETF 포트폴리오와 동일하게 직접 주식을 구입했다면 10% 수익률을 거뒀을 수도 있었을 것입니다. 하지만 증권사가 대신 주식을 구입하고 포트폴리오 비중을 맞춰주는 수고를 해준 대신 운용보수를 떼갔기 때문에 수익률이 낮아진 것이죠.

이처럼 ETF 운용보수는 전체 ETF 투자 수익률에 부정적인 영향을 미치게 됩니다. 따라서 장기 투자로 금액이 커진다면 ETF 운용보수는 무시 못할 수수료 비용이 될 수 있습니다. 즉, ETF를 고를 때는 꼭 운용보수를 비교해봐야 하는 것이죠.

ETF 운용보수 비교 방법

1. 투자 설명서 참고

모든 ETF는 투자 설명서(prospectus)에 운용보수와 각종 수수료에 대해 명시하고 있습니다. 따라서 ETF를 고를 때는 기본적으로 투자 설명서를 꼭 참고해야 합니다. 투자 설명서에는 ETF 운용보수 뿐만 아니라 포트폴리오 구성, 투자 방식, 세금 등에 대해서 자세하게 나와 있으니 귀찮더라도 체크해봐야 합니다.

2. ETF 비교 사이트 활용

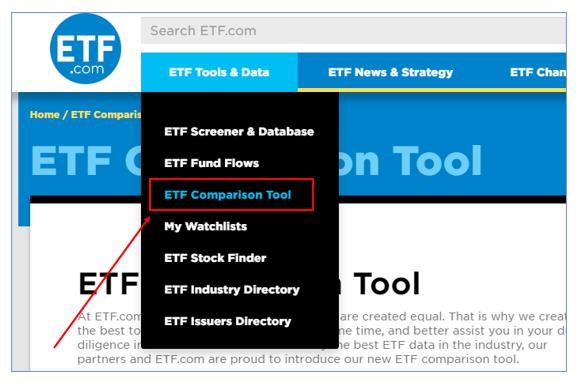

ETF 운용보수를 비교하기 위해서 직접 투자 설명서를 찾아볼 수 있습니다. 하지만, 시간도 많이 걸리고 미국 ETF의 경우 영어로 되어 있어서 읽는 것도 힘들죠. 이런 경우에는 ETF 비교 사이트의 ETF Comparison Tool를 통해서 운용보수 등을 비교해볼 수 있습니다.

마무리

이상 ETF 운용보수에 대해서 계산 방법과 비교 방법 그리고 언제 차감되는지 등을 살펴봤습니다. ETF에 장기 투자할 목적이라면 운용보수를 꼭 살펴봐야 합니다. 아울러 투자하고자 하는 ETF의 특징과 전망에 대해서도 잘 살펴봐야 하는데요. 어떤 종류의 ETF가 있는지에 대해서는 아래 추가로 읽어볼 글들을 참고해보시길 바랍니다.

추가로 읽어볼 글들

- 미국 S&P 500 ETF (SPY, VOO, IVV, SPLG) 비교 및 추천

- 나스닥 ETF 종류 및 비교 (수수료, 세금, 수익률, 배당 등)

- 다우지수 ETF 총정리 (국내, 인버스, 레버리지 3배 등 포함)

- 미국 경기민감주 종류, ETF 총정리 (대형주, XLY, VCR 등)

- 올웨더 포트폴리오 투자 전략 (장단점, ETF 비율, 후기 등)

Disclaimer : 이 글에서 제공하는 정보는 투자 판단에 대한 조언입니다. 투자는 본인의 판단에 따라야 하며, 그 결과 또한 투자자 본인의 책임입니다.