자녀가 생기고 가정을 꾸리다보면 생명보험의 필요성에 대해서 생각해보게 됩니다. 현재 미국에서는 다양한 생명보험 종류가 있는데요. 그 중에서 텀 라이프 보험 vs 홀 라이프 보험 관련해서 많은 분들이 고민하고 있죠. 이번 글에서는 두 생명보험을 비교해보고, 어떤 선택을 해야하는지 정리해보았습니다.

Contents

텀 라이프 vs 홀 라이프 보험 정의

(1) 텀 라이프 생명보험

미국의 텀 라이프 생명보험(Term Life Insurance)은 정해진 기간 동안 일정한 보장 금액을 설정한 보험 상품을 말합니다. 일반적인 다른 생명보험과는 달리, 보험 기간이 만료되면 보험 계약이 종료되고 그동안 지급한 보험료는 반환하지 않습니다. 따라서, 자동차 보험이나 집 보험과 비슷한 특징을 갖는 보험이라고 할 수 있습니다. (자세한 내용은 아래 글 참고)

(2) 홀 라이프 생명보험

홀 라이프 생명보험(Whole Life Insurance)은 일종의 종신 보험(Permanent Insurance)을 말합니다. 보험료를 일정 기간동안 지불하면, 보험 계약이 만료되지 않고 보험 계약자의 사망 시까지 보험이 유지됩니다. 또한 보험금 지급 외에 적립금 형태로 보험 계약자가 납입한 보험료 중 일부가 캐시 밸류(cash value)라는 이름으로 쌓이게 되는 특징이 있습니다. (아래 글 참고)

텀 라이프 vs 홀 라이프 보험 장단점

(1) 텀 라이프 보험 장단점

텀 라이프 생명보험은 보험 기간 동안 일정한 보장 금액을 제공하므로 보장이 필요한 기간 동안은 안심할 수 있습니다. 무엇보다 다른 생명보험에 비해 저렴한 보험료로 많은 보장 금액을 얻을 수 있어 경제적인 보험 상품인데요. 다만, 보험 기간이 만료되면 그 즉시 보험 계약이 종료되고, 그동안 지급한 보험료에 대해서 따로 반환되거나 불어나는 금액도 없다는 단점이 있습니다.

(2) 홀 라이프 보험 장단점

홀 라이프 생명보험은 보험 기간이 평생인 만큼 평생 보장이 가능합니다. 따라서 만기가 되면 누구나 100% 보험금을 반환받을 수 있습니다. (사람 무조건 죽는다는 전제하에) 다만, 다른 생명보험에 비해 보험료가 비교적 비싸다는 점, 만기 시 반환받는 환급금은 일반적으로 그동안 지급한 보험료보다 적을 수 있다는 점이 단점으로 꼽힙니다. (보험 유지 비용 및 각종 수수료 등이 제해지기 때문)

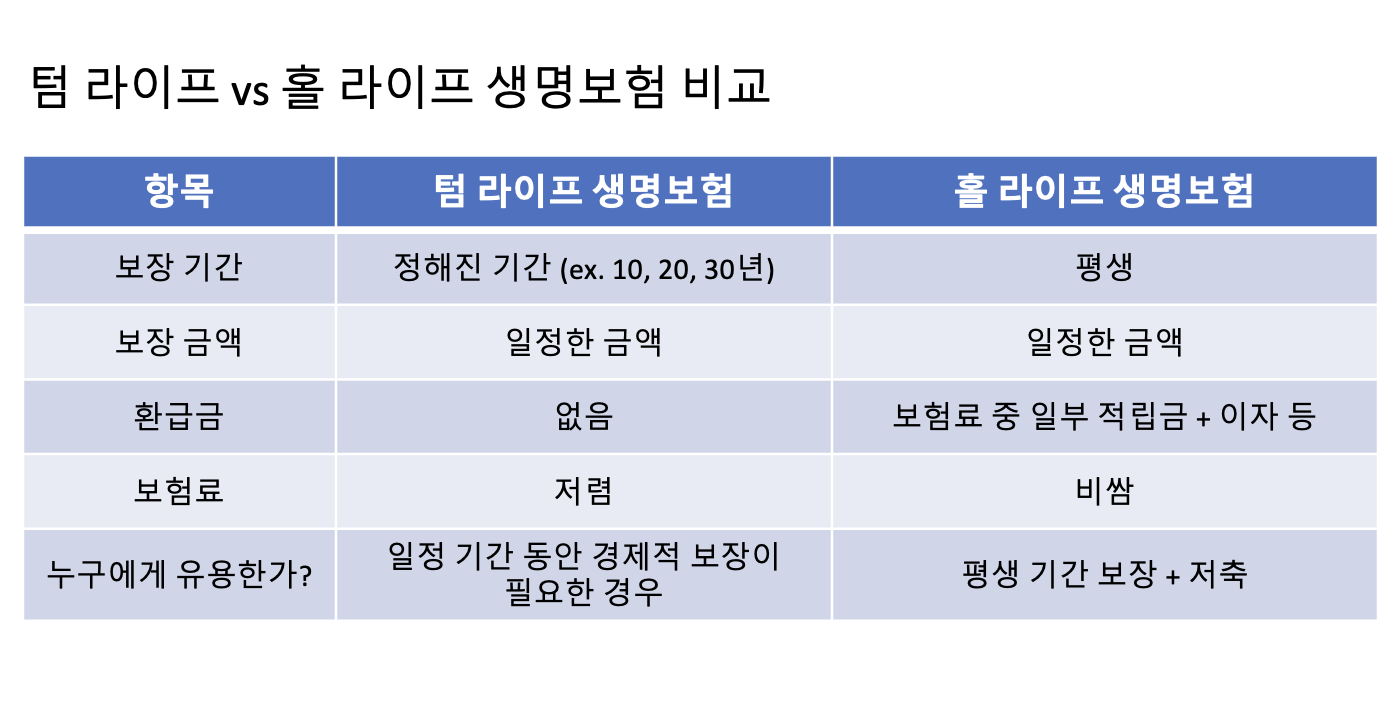

텀 라이프 vs 홀 라이프 보험 비교

(1) 보장금액과 보험료 비교

텀 라이프 생명보험과 홀 라이프 생명보험의 가장 큰 차이는 보장 기간과 보험료 반환 여부입니다. 홀 라이프는 보장 기간이 평생이고 만기 시 반환금을 받을 수 있지만, 텀 라이프는 보험 기간이 정해져 있으며 만기 시 반환금이 없습니다.

다만, 보장 금액과 보험료를 비교할 때, 텀 라이프는 동일한 보장 금액에 대해 보험료가 상대적으로 저렴합니다. 아무래도 홀 라이프는 평생 기간 보장을 제공 하지만 보통 100년 정도를 한도로 하고 있으며, 이 100년 기간 동안 보험료를 초기 10~20년 정도에 압축해서 받기 때문에 보험료가 상대적으로 높게 책정될 수 밖에 없습니다.

예를 들어, 35세 가입자가 5만불 보장 금액으로 텀 라이프 보험에 가입하는 경우 2023년 기준 매달 30~40불 정도를 부담하지만, 동일 보장 금액에 대해서 홀 라이프 보험에 가입하면 대략 10배인 300~400불을 매달 보험료로 납부 하기도 합니다.

(2) 적립금 및 유연성

텀 라이프 생명보험과 홀 라이프 생명보험의 또 다른 차이는 적립금 및 유연성 측면입니다. 홀 라이프는 일반적으로 보험료 중 일부가 적립되어 나중에 반환되는 적립금(cash value)을 제공하지만, 텀 라이프는 적립금을 제공하지 않습니다.

또한, 홀 라이프는 중도 해지 시 반환금을 받을 수 있으며, 보험 기간 중 보장 금액을 수정하거나 추가 보험을 가입할 수 있는 유연성이 있지만, 텀 라이프는 보장 기간과 보장 금액이 정해져 있기 때문에 수정이 어렵다는 점에서 차이가 있습니다.

텀 라이프 vs 홀 라이프 보험 선택 고민

(1) 텀 라이프 보험은 누구에게 유용한가?

저렴한 비용으로 위험을 대비하려면 텀 라이프 생명보험이 유용합니다. 아무래도 매달 납부하는 보험료가 너무 비싸면 경제적 또는 심리적으로 부담을 느끼게 되고 결국 중도 해지하는 사례가 많기 때문입니다. (중도 해지는 곧 보험사가 가장 원하는 시나리오) 따라서 모기지 기간, 자녀 교육비 지원 등 일정기간 동안 혹시 모를 주 소득원의 사망 시 가족 생계를 보장하고자 한다면 대부분 홀 라이프 보다 텀 라이프 보험이 유용합니다.

(2) 홀 라이프 보험은 누구에게 유용한가?

홀 라이프는 보험 갱신 걱정 없이 평생 보장(100~120세 한도)을 원하는 분들에게 유용합니다. 즉, 자녀 독립 및 은퇴 후에도 생명보험이 필요하다고 생각하는 경우에 홀 라이프를 고려해볼 수 있는 것이죠. 다만, 단순히 수익률 측면에서 따져봤을 때는 일반적으로 텀 라이프 + 인덱스 투자 방법이 홀 라이프 보험 가입보다 유리합니다.

물론, 일종의 강제 저축 수단으로 홀 라이프 생명보험을 고려해볼 수는 있습니다만, 이 경우에도 요즘에는 인터넷에 무료로 공부할 수 있는 자료가 많으니, 될 수 있으면 금융 공부를 충분히 하고 홀 라이프 보험의 필요성을 따져 보는 것을 추천드립니다. (대부분 공부 없이 홀 라이프 가입했다가 후회하는 경우가 많음)

만약, 401k나 IRA 등 은퇴 계좌에 Max로 불입하고 있고, 여유 현금 흐름이 충분하다면 홀 라이프를 고려해볼 수도 있습니다. 아울러 만약 미국에서 증여세나 상속세 납부 대상이 될 정도 (약 11.5M 달러 이상) 물려줄 자산이 많다면 세금 감면 효과를 위해 홀 라이프를 고려해볼 수 있습니다. (아래 글 참고)

마무리

이상 텀 라이프 vs 홀 라이프 보험 비교를 해보았습니다. 생명보험은 자신과 가족을 보호하기 위해 선택해야 하는 중요한 상품이고, 한 번 가입하면 장기간 돈이 나갑니다. 따라서 신중한 검토와 비교 분석을 통해 적절한 보험 상품을 선택할 필요가 있습니다.

추가로 읽어볼 글들

- 미국 생명보험 커버리지(coverage) 얼마가 적당할까?(계산법 정리)

- Term vs. Whole Life Insurance: What’s the Difference? (참고)

- 미국 집 팔때 세금 정리 (양도소득세, Capital Gain 면제 등)

- 미국 집 보험 요점 정리 (홈 인슈런스 커버 항목, 용어 등)

- 모기지 보험(PMI) 총정리 (보험료 아끼는 방법 포함)

- 미국 주택 구입 타임라인 정리 (각 시기별 준비사항 및 후기)

Disclaimer : 이 글에서 제공하는 정보는 참고용으로만 사용하시길 부탁드립니다.