해외에 있는 가족에게 송금을 하거나 부동산을 이전 한다면 증여세를 신경써야 합니다. 해외에 거주 중인 영주권자, 시민권자, 재외국민은 보통 비거주자로 분류되죠. 이번 글에서는 비거주자 증여세 계산 방법과 과태료, 절세 방법, 비거주자간 증여 등 꼭 알아야 할 점들을 정리해봤습니다.

비거주자 증여세 계산

비거주자 증여세 계산에서 가장 주의할 점은 바로 증여세 공제 한도 입니다. 한국 증여세 법에 따르면 10년 누적으로 배우자인 경우 6억, 직계존속과 직계비속은 5천만원(미성년자는 2천만원), 기타 친족(형제 자매 포함)은 1천만원까지 증여세 공제를 해주고 있습니다. (한국 증여세에 대한 보다 자세한 내용은 아래 글 참고)

하지만 비거주자에게는 증여세 공제가 전혀 적용되지 않습니다. 따라서 수증자가 해외에 거주하고 있는 영주권자, 시민권자, 재외국민 또는 재외동포라면 증여세를 계산할 때 이 부분을 꼭 알아두어야 합니다. 참고로 수증자란 증여를 받는 사람을 뜻하며, 증여자는 증여를 해주는 사람을 뜻합니다.

비거주자 증여세 과태료

1. 가산세 및 납부지연 이자

한국 증여세 법에 따르면, 증여가 발생한 날로부터 3개월 이내 증여세를 신고 납부하지 않으면 과태료를 내야합니다. 정확히는 가산세와 납부불성실에 따른 이자(납부지연 가산세)를 벌금으로 내게 되는데요. 모르고 신고를 하지 않았다면 내야하는 증여세에서 20%를 가산세로 납부해야 합니다.

만약 고의로 증여세 신고를 하지 않은 경우에는 40% 가산세가 적용됩니다. 예를 들어 3억을 증여한 경우 약 5천만원을 증여세로 내야하는데요. 여기에 40% 가산세가 붙으면 2천만원을 과태료로 내게 되는 것입니다. 또한 납부불성실에 따른 이자(연 이자율 약 11%, 일 0.03%)를 추가로 납부해야 합니다.

2. 증여자 연대 책임

한국 증여세는 수증자가 내야 합니다. 그런데 수증자가 비거주자인 경우에는 해외에 거주하기 때문에 한국 국세청 입장에서 증여세를 받기 어렵죠. 그래서 이런 경우에는 증여자에게 연대 책임을 지우고 있습니다.

예를 들어 국내 거주자인 부모가 해외 거주 중인 자녀에게 증여를 한 후 증여세를 납부하지 않으면, 원래는 수증자인 해외 거주 자녀가 증여세 납부를 해야 하는데요. 자녀가 증여세를 납부하지 않으면 증여자 연대 책임으로 국내 거주자인 부모가 대신 증여세와 가산세를 내야합니다.

비거주자간 증여

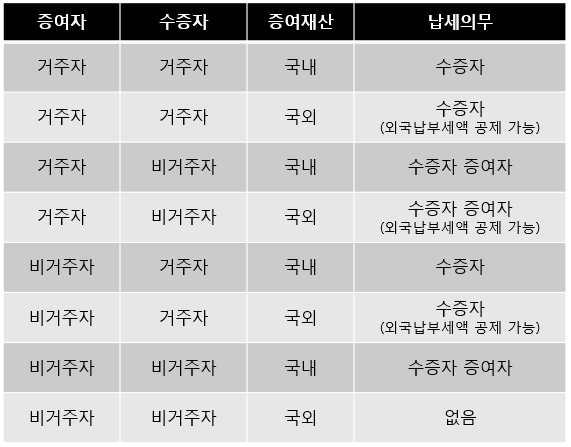

비거주자간 증여 시에는 국내 재산인지 해외 재산인지가 중요합니다. 아래 표를 보면 비거주자가 비거주자에게 증여한 경우 재산의 위치에 따라 납세 의무가 차이나는데요. 국내 재산을 증여한 경우에는 수증자(증여자 연대 책임)에게 납세 의무가 있지만, 해외 재산인 경우에는 한국 증여세를 납부하지 않아도 됩니다.

비거주자 증여세 절세 방법

그러면 비거주자 증여세를 줄일 수 있는 방법은 어떤 것이 있을까요? 위에서 보시다시피 양쪽 모두 비거주자인 상태에서 국외 재산을 증여하면 한국 증여세를 피할 수 있습니다. 만약 국외 재산이 위치한 국가에서 증여세 공제를 받을 수 있다면 증여세를 전혀 내지 않게 되는 것이죠. 특히 미국은 증여세 체계가 한국과 다르기 때문에 미국 증여세에 대해서도 미리 살펴봐야 합니다. (아래 글 필독)

보통 증여세는 갑자기 자녀나 가족에게 돈을 보내야 할 때 문제가 됩니다. 평소에는 계획이 없다가 일이 닥쳐서 그때서야 증여세 절세 방법을 찾는데요. 증여세를 피하는 가장 좋은 방법은 장기적인 계획입니다.

세금에 대해서 잘 알고 있는 부자들은 자녀에게 물려줄 재산에 대해 10년 이상의 장기적인 계획을 가지고 실천합니다. 예를 들어 자녀가 어릴 때부터 자녀 이름으로 미리 주식을 사준다거나 현금을 조금씩 이체하는 식인 것이죠.

절세와 탈세의 경계는 참 모호합니다. 어떤 분들은 증여세를 피하는 것을 절세라고 보는 분들도 있는데요. 개인적인 생각으로는 제대로 증여세를 납부하고 과태료를 피하는 것이 절세라고 생각합니다. 참고로 국세청의 자산출처 조사가 시작되면 과거의 모든 체납 세금을 추징당할 수 있습니다. (아래 유튜브 영상 참고)

마무리

이상 비거주자 증여세와 관련해서 꼭 알아둘 점들을 정리해봤습니다. 영주권자, 시민권자, 재외국민 또는 재외동포 자녀를 둔 부모님들이 증여세 문제로 많은 고민을 하시는데요. 아무쪼록 증여세 탈세로 증여세 과태료를 물지 않도록 주의하시길 바라며, 해외 송금이나 자녀의 미국 주택 구입과 관련해서 아래 글도 꼭 참고해보시길 바랍니다.

추가로 꼭 읽어봐야 할 글들