미국 세금을 계산할 때 조정 총소득(AGI)에서 공제 금액(deduction)을 빼줍니다. 이번 글에서는 미국 세금 공제 종류와 공제 항목들을 살펴보고, 세금 공제와 관련해서 주의해야할 점들을 정리하였는데요. 세금 보고할 때 참고하시길 바랍니다.

목차 (Contents)

미국 세금 공제 종류

현재 미국 세금 공제 방식으로 standard deduction(표준공제)와 itemized deduction(항목공제) 이렇게 2가지 종류가 있습니다. 세금 보고할 때 둘 중에서 공제 금액이 방식을 선택하면 됩니다.

1. 표준 공제 (Standard Deduction)

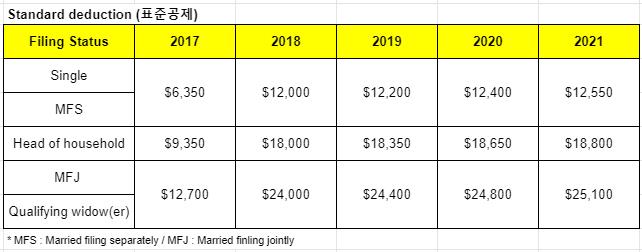

표준 공제는 결혼 상태(filing status)와 나이(age), 시각 장애 여부(blindness)에 따라서 정해진 금액을 공제하는 방식입니다. 2018년 TCJA 법안이 통과되면서 표준 공제 금액이 2배 가량 늘어났는데요. (ex. single $6,500 -> $12,000) 이에 따라 최근에는 납세자의 90% 이상이 표준 공제를 선택하고 있습니다. (자세한 금액은 아래 단락에서 설명)

2. 항목 공제(Itemized Deduction)

항목 공제는 세금 보고 양식 Form 1040의 Schedule A에 항목별로 작성합니다. 실제로 들어간 비용을 항목별로 계산하여 총액을 계산하는데요. IRA에서 자료를 요청할 수 있으니 영수증과 증빙 서류를 보관해두어야 합니다. 공제 항목에 대해서는 아래 단락에서 자세히 살펴보도록 하겠습니다.

Standard Deduction

1. 공제 금액

2017년, 2018년, 2019년, 2020년, 2021년 미국 표준 공제 금액은 아래 표와 같습니다. 앞서 말했듯이 2018년부터 TCJA 법안에 의해 표준 공제액이 2배 정도 늘었났습니다. 공제액은 매년 인플레이션을 반영하여 조정됩니다.

2. 추가 공제 (65세 이상, 시작장애인)

65세 이상이거나 법적으로 시각 장애가 있는 사람은 추가 공제를 받을 수 있습니다. 추가 공제 역시 인플레이션에 따라 조정이 되긴 하지만, 매번 똑같은 비율로 올라가는 것은 아닙니다.

Itemized Deduction (Schedule A)

1. 의료비 공제 (Medical and Dental Expenses)

(1) 의료비 공제 대상 및 시점

본인과 배우자, 부양가족(dependents) 의료비를 공제 받을 수 있습니다. 의료비 공제 적용 년도는 지불 시점에 따르는데요. 즉, 언제 치료를 받았는지보다 언제 지불했는지가 중요합니다.

예를 들어, 2019년에 치료를 받고 2020년에 그 비용을 지불하였다면 2020년 세금 보고에 의료비 공제를 받게 되는 것이죠. (참고로 이를 cash basis라고 함) 만약 카드로 의료비를 지불하였다면 카드 결제일을 기준으로 합니다. (카드 크레딧을 언제 갚았는지는 고려하지 않음)

(2) 의료비 공제 한도 및 제한

의료비 공제는 모든 금액을 공제 받는 것이 아니라 AGI(조정 총소득)의 7.5%(2019년은 10%) 를 초과하는 부분부터 공제 받을 수 있습니다. 예를 들어 AGI가 $40,000이고 $10,000를 의료비로 썼다면 $40,000 x 0.075 = $3,000이고, 공제 받을 수 있는 의료비는 $10,000 – $3000 = $7,000으로 계산됩니다.

공제 받을 수 있는 의료비에는 보험회사에 낸 보험료(insurance premiums)와 자격이 되는(qualified) medical and dental care 비용이 포함되는데요. 단, 의료비 공제를 받을 수 없는 항목은 다음과 같습니다.

- MSA 불입 금액 (contributions to Archer MSAs)

- FSA 환급액 (FSA reimbursements)

- HSA 지불액 (HSA payments)

- 영양제, 휴양 비용 (vitamins or vacation for general health)

- 임부복 (Maternity clothes)

- 세면도구 (toiletries)

참고로 위의 MSA, FSA, HSA 같은 경우에는 이미 세제 혜택을 받았기 때문에 항목 공제 대상에서 제외됩니다.

2. 지불한 세금 공제 (Taxes You Paid)

(1) 주 지방 정부 세금 (State and local income or sales taxes)

주(state) 지방 정부(county, town 등)에 세금을 냈거나 원천 징수를 당한 경우 항목 공제를 받을 수 있습니다. 이 부분도 의료비 공제와 마찬가지로 cash basis(지불한 시점 기준)가 적용되는데요. 즉, 2019년에 부과된 주 정부 소득세를 2020년에 납부했다면, 2020년 세금 보고 공제 항목으로 적용됩니다.

(2) 부동산 세금 공제 (Real estate taxes)

지방 정부에 내는 재산세(property tax)도 항목 공제 대상입니다. 만약 연중 부동산 매매를 하였다면 보유 일수를 바례배분(apportionment)하여 계산합니다. 도로, 교량, 하수시설 건설 비용(=property basis를 증액시키는 항목)은 공제 대상이 되지 않습니다.

2018년 TCJA 법안에 의해 주 및 지방 정부 세금 공제는 최대 $10,000까지만 받을 수 있습니다. (MFS의 경우 각각 $5,000까지 공제)

3. 지불한 이자 공제 (Interest You Paid)

(1) 홈 모기지 이자 공제 (Home mortgage interest)

TCJA 법안 이후 $75,000 원금(이전에는 $100,000)에 대한 모기지 이자에 대해서만 공제 가능합니다. acquisition debt(집 구입 대출)만 가능하며 equity debt 같은 2차, 3차 모기지 이자는 공제 받을 수 없습니다. 단, 집을 구입, 건설, 개량하는 경우에는 2, 3차 모기지 이자도 공제 받을 수 있습니다.

집 구입 시 선불로 내는 포인트(points, loan origination fees), 모기지 보험(mortgage insurance premiums)도 모기지 이자 성격을 가지고 있기 때문에 공제할 수 있습니다.

(2) 투자를 위한 대출 이자

부동산이나 주식 투자를 위한 대출에 대해서 이자를 지불한 경우, 전체 투자 수입(investment inocme)까지 공제 받을 수 있습니다. 한도 때문에 공제 받지 못한 이자는 다음해로 이월시킬 수 있습니다. 예를 들어 부동산 투자를 위해 대출을 받아서 이자 $5,000를 냈고, 투자 수익이 $4,000이라면 $4,000까지만 공제받고 나머지 $1,000는 다음해로 이월되는 것입니다.

(3) 공제할 수 없는 이자

아래와 같은 종류의 이자와 수수료는 항목 공제 대상이 아닙니다.

- 주거용을 제외한 개인용 대출 이자 (ex. auto loan interest)

- 크래딧 카드 연회비 (credit cards annual fees)

- 세금 체납 이자 (tax underpayment interest)

- 대출 수수료 (loan fees) -> loan origination fees는 가능

- 신용 조사 비용 (credit investigation fees)

- 지방채권 구입 대출 이자 (interest to purchase tax-exempt securities)

4. 미국 기부금 세금 공제 (Gifts to charity)

(1) 공제 받을 수 있는 기부금

자격이 되는 기관(qualified organization)에 $250 이상 대가성 없는 증여(=absence of consideration)를 한 경우 기부금으로 항목 공제 받을 수 있습니다. 단, 아래 항목은 기부금 공제를 받을 수 없습니다.

- 자원봉사 (contribution of services)

- 개인에게 준 기부금

자원봉사 그 자체는 공제를 받을 수 없지만, 자원봉사를 하러 가면서 소비한 기름값, 주차비, 통행요금 등은 변제 받지 못지 기부금으로 공제 받을 수 있습니다. 만약에 어떤 서비스를 제공하고 받은 대가를 기부한 경우에는 도네이션(donation)으로 간주하여 항목 공제 받을 수 있습니다. (ex. 교회 공연으로 받은 인건비를 교회 헌금으로 기부한 경우)

(2) 미국 교회 헌금 세금 공제

앞서 말했듯이 항목 공제는 증빙 서류를 잘 보관해야 합니다. 따라서 교회에 헌금을 낸 경우에는 기부 증명서 또는 헌금영수증 같은 증빙 서류를 미리 받아두어야 하는데요. 기부금이나 헌금 액수가 소득 대비해서 과도한 경우 IRS에서 서류를 요청할 수도 있기 때문입니다.

(3) 현금이 아닌 현물로 기부한 경우

동산이나 부동산 같은 현물로 기부한 경우에는 보유 기간(1년 이상)과 가격 변동 여부, 용도 등에 따라 공제 가액이 달라집니다. 1년 이상 보유 & 가격이 상승한 자산(= Long Term & Capital Gain)에 대해서는 FMV(공정시장가치)로 계산하며, 그렇지 않은 경우에는 FMV와 원가(Basis) 중에 작은 가격으로 결정합니다.

만약 기부한 현물 가격이 $500 이상인 경우에는 Form 8283을 제출해야 하며, $5,000 이상인 경우에는 감정평가(qualified appraiser)가 필요하며 Form 8283 Section B를 작성해야 합니다.

(4) 공제 한도

기부금 공제는 아래와 같이 한도가 정해져 있습니다. 올해 공제 받지 못한 기부금은 향 후 5년까지 이월(carried forward)시킬 수 있습니다. (carryback은 불가)

- 공인 기관 기부는 AGI의 50%까지

- 비공인 기관 기부는 AGI의 30%까지

- 가격이 오른 재산(appreciated capital gain)을 기부한 경우는 AGI의 20%까지

5. 재난 및 도난 손실 (Casualty and theft losses)

예기치 못한 화재나 태풍으로 인한 손실에 대해서 항목 공제를 받을 수 있습니다. 단, 재난으로 손실이 발생했어도 보험금(ex.화재보험금)을 받은 경우에는 보험금을 차감한 금액만 공제 받을 수 있습니다. 아울러 아래 항목도 항목 공제에 적용할 수 없습니다.

- 풍화, 침식 같은 점진적 마모 피해(progressive deterioration, erosion)

- 질병 및 병충해 피해

- 우발적 사고 피해 (ex. 자동차 사고)

- 재난 보험료 (casualty insurance premiums)

- 감정평가 (appraisal fee)

- 수선비용 (repair expenses)

TCJA 법안 이 후에는 규정이 더 까다로워졌는데요. 대통령이 재난선포지역(disaster areas)으로 선언한 곳이 아니면 더이상 재난 손실로 항목 공제를 받을 수 없게 되었습니다.

6. 기타 공제 (Miscellaneous deductions)

2018년 이전에는 직원의 미환급 비용(employee expenses), 세무사 비용(tax preparation expenses) 등 기타 공제 항목이 있었으나, TCJA 법안에 의해 기타 소득 공제 항목은 삭제되었습니다.

미국 세금 공제 주의사항

1. 증빙 자료 보관

항목 공제와 관련된 증빙 자료는 언제든 IRS에서 요구할 수 있으니 최소 5년 이상 보관해두어야 합니다. 증빙 자료에는 bank statement(은행 서류), check stubs(수표장 부본), property tax statements(재산세 서류), insurance bills(보험 청구서), medical bills(의료비 청구서), acknowledgement letters of donations of charities(기부 증명서) 등이 있습니다.

2. 공제 방식 선택

표준 공제 금액과 항목 공제 금액을 비교해서 공제 방식을 선택하는데요. 이 공제 방식은 매년 변경할 수 있습니다. 다만, MFS로 보고 하는 경우에는 서로 동일한 공제 방식을 선택해야 합니다. 마지막으로 비거주 외국인(Non-resident aliens)은 항목 공제(itemize deduction)만 선택할 수 있습니다. (표준 공제 불가)

미국 세금 공제 마무리

이상 미국 세금 공제에 대해서 종류와 공제 항목, 그리고 주의사항에 대해서 살펴봤습니다. 최근에는 항목 공제(itemized deduction) 제한이 많아졌고, 대신 표준 공제(standard deduction) 금액이 늘어나면서 대부분 표준 공제를 선택하고 있습니다. 항목 공제를 받을 수 있는 것이 어떤 것들이 있는지 살펴보시고 유리한 공제 방식을 선택하시길 바랍니다.

추가로 읽어볼 글들

Disclaimer : 이 글에서 제공하는 정보는 참고용입니다. 중요한 의사 결정을 하기 전에 반드시 전문가의 상담을 받아보시길 바랍니다.