비트코인이나 이더리움 같은 가상화폐 투자가 이제 일상이 되고 있습니다. 비트코인에 투자해서 큰 돈을 번 분들도 많은데요. 가상화폐(or 암호화폐, 가상자산) 투자 수익에 대해서는 어떻게 세금을 낼까요? 가상화폐에 대한 미국 세법을 살펴보고, 미국 비트코인 세금 관련 내용을 정리해봤습니다.

목차 (Contents)

미국 비트코인 세금 보고

1. 세금 보고 의무

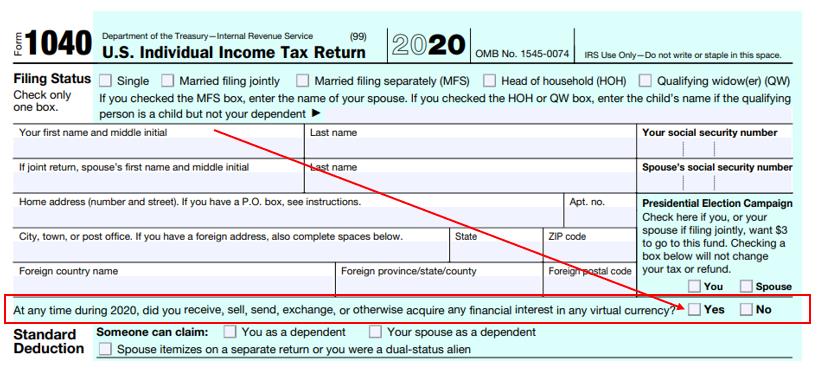

미국 국세청(IRS)에서는 가상화폐(virtual currency) 거래에 대해서 Form 1040에 항목을 추가하였습니다. 세금년도 동안 비트코인을 포함한 가상화폐를 매수, 매도, 전송, 교환 또는 이자를 받았는지를 묻고 있는데요. 주의할 점은 가상화폐 매수 후 아직 매도하지 않았더라도 이 항목에 반드시 Yes를 체크해야 합니다.

2. 세금 보고 방법

일반적으로 비트코인 투자는 코인베이스 같은 가상화폐 거래소나 로빈후드, 위불 같은 브로커리지(증권사)를 이용합니다. 세금 보고 기간이 되면 거래소나 브로커리지 홈페이지에서 거래 내역과 세금 서류를 다운로드 받을 수 있는데요. 이 서류를 세무사에게 제공하거나 터보택스에 업로드하여 세금 보고를 하면 됩니다. (아래 글 참고)

미국 비트코인 세금 계산

1. 비트코인 세금

미국 국세청에서는 비트코인을 주식처럼 자산(Capital Assets)으로 규정하고 있습니다. 따라서 비트코인 매매 차익뿐 만 아니라, 코인간 교환 및 다른 자산이나 서비스를 비트코인으로 지급받은 경우에도 tax liability가 발생하게 되는데요. 이에 대한 자세한 가이드 라인은 아래 링크를 참고하시길 바랍니다.

2. 보유 기간 따른 세금 계산

비트코인 세금 계산은 보유 기간에 따라 달라집니다. 자본이득세(or 양도소득세)에 대한 미국 세법에 의해 자산을 1년 이하 보유 시에는 Short term 세율(=본인의 소득세율)이 적용되며, 1년 초과 보유 시에는 Long term 세율(0, 15, 20%)이 적용되는데요. 이런 계산 방식은 미국 주식 세금 계산법과 동일합니다. (아래 글 참고)

3. 비트코인 세금 계산 예시

예를 들어, 2018년 1월에 비트코인 $1,000을 매수하고 2020년 2월에 $5,000로 매도한 경우 차익(Capital Gain)은 $4,000이 됩니다. 보유 기간이 1년을 초과하였기 때문에 Long term capital gain tax rate(장기 보유 양도세율)가 적용되는데요. 따라서 2020년 소득이 부부합산 $150,000라면 Long-term 세율 15%가 적용되어, $4,000 x 0.15 = $600을 세금으로 내야합니다.

예시처럼 비트코인 세금을 계산하려면 언제 매매했는지, 그리고 basis와 sale price가 중요합니다. 따라서 단타를 하면서 샀다 팔았다를 수없이 반복했다면 계산이 복잡해질 수 있습니다. 다만, 앞서 말한 코인베이스나 로빈후드 같은 곳을 이용하면 다운 받을 수 있는 document를 통해 Capital Gain과 Long term, Short term 여부를 알아서 계산해줍니다.

미국 비트코인 세금 이슈

1. 하드포크 (Hard fork)

코인 하드포크는 개발자가 아니라면 조금 이해하기 어려운 개념이죠. 하드포크에 대해 간단히 말하자면, 하나의 코인이 2가지 버전으로 분리되는 것입니다. 예를 들어, 2017년 8월에 비트코인과 비트코인캐시(Bitcoin cash)이 분리된 경우를 들 수 있는데요. 당시 2017년 8월 이전부터 비트코인을 가지고 있던 사람은 비트코인 1개당 추가로 비트코인캐시 1개가 주어졌습니다. 마치 주식 분할과 같은 효과가 발생한 것이죠.

이렇게 하드포크가 발생해서 공짜로 비트코인캐시를 받으면 이 역시 Capital Gain으로 간주됩니다. 따라서 비트코인 캐시를 받은 날 공정시장가격(Fair Market Value) 기준으로 세금을 계산해야 합니다. 코인을 무료로 배포하는 에어드랍(Airdrop)도 동일한 tax-event라고 볼 수 있습니다.

2. 디파이 (DeFi)

디파이는 Decentralized Finance의 약자입니다. 금융기관을 거치지 않고 코인을 예금, 대출, 송금할 수 있는 방식이죠. 이렇게 디파이를 통해 받은 이자나 차익도 과세 대상(taxable)이 되는데요. 예를 들어 이더리움 0.1ETH를 이자로 받았다면, 이자받을 당시 공정시장가격(FMV)을 기준으로 Schedule 1 Other income에 기재해야 합니다.

미국 비트코인 세금 관련 뉴스

최근 미국 재무부에서 $10,000 이상의 가상화폐 거래에 대해서 IRS에 보고하도록 하는 제안서를 제출했다는 뉴스가 나왔습니다. 이 뉴스에 대한 사람들의 시각은 다양한데요. 정부 규제가 본격적으로 시작되었다는 의견과 가상화폐가 양성화되기 시작했다는 의견이죠. 결론적으로 이 뉴스는 가상화폐 시장에 호재로 작용하여 비트코인의 경우 10%, 이더리움 20%의 가격 상승을 했습니다. (아래 블룸버그 기사 참조)

이처럼 가상화폐 시장은 아직 성숙 단계에 있습니다. 따라서 비트코인이나 이더리움 같은 가상화폐 투자는 자산 배분 관점에서 접근하는 것이 좋다고 봅니다. 저도 현재 이 2가지 코인에 대해서 전체 포트폴리오의 일정 부분(5% 이내)를 할당하고 있는데요. 이처럼 리스크를 관리하면서 투자하는 것이 안전하다고 생각합니다.

마무리

이상 가상화폐(암호화폐 or 가상자산)에 대한 미국 세법을 살펴보고, 미국 비트코인 세금 관련 내용을 정리해봤습니다. 앞으로 가상화폐 시장이 커지면서 비트코인이나 이더리움 등에 대한 세금 이슈가 많아질 것으로 보여지는데요. 어떻게 세금이 계산되는지 미리 살펴보고 투자에 임하길 바랍니다.

추가로 읽어볼 글들

- 미국에서 한국 주식 투자 방법 (세금, 주의사항 등)

- AGI 란 무엇일까 (계산법, 세금 줄이는 방법 등 정리)

- 미국 세금 공제 항목 정리 (자영업자, 기부금, 교회 헌금 등)

- FBAR 신고 총정리 (미국 해외금융계좌 신고 주의사항 등)